شنبه, ۸ اردیبهشت, ۱۴۰۳ / 27 April, 2024

مجله ویستا

آشنایی با رتبهبندی اعتباری

به عبارت دیگر، این رتبهبندی به منظور اطمینان یافتن سرمایهگذاران به مشاركت در رمایهگذاری آنان در بانكها و اوراق بهادار صادره توسط شركتها صورت میپذیرد.

● هدف از رتبهبندی اعتباری چیست؟

متقاضیان سرمایهگذاری در اوراق بهادار باید به ریسك عدم پرداخت سود و یا اصل سرمایهگذاری به عمل آمده از سوی صادر كنندگان اوراق بهادار توجه ویژهای كنند. در این ارتباط، ریسك سرمایهگذاری در اوراق بهادار با سررسید بلندمدت، بیشتر از اوراق بهادار با سررسید كوتاه مدت است. برای مثال چنانچه شركتی نسبت به انتشار اوراق قرضه ده ساله مبادرت كند، سرمایهگذاران نمیتوانند اطمینان داشته باشند كه شركت مزبور در ده سال آینده وجود خارجی داشته و مدتها قبل از موعد سررسید پرداخت مربوطه منحل نشده باشد. از این رو، ضرورت دارد كه سرمایهگذاران پیش از تصمیمگیری نهایی، به پارهای اطلاعات و تجزیه و تحلیلهای اعتباری ارزشمند درباره صادركنندگان اوراق بهادار دسترسی داشته باشند.

انجام این مهم در تمامیبازارها هزینهبر بوده و نیازمند صرف وقت و مهارتهای حرفهای و تخصصی ویژهای است.

همان طور كه گفته شد، سرمایهگذاران باید در زمان خرید اوراق بهادار منتشره، در مورد ریسك اعتباری آنان به دقت تامل كرده و نسبت به تصمیمگیری مناسب اقدام كنند.

▪ به منظور ارزیابی ریسك اعتباری موسسات، به دو راهكار برشمرده زیر اشاره میشود:

۱) حسن شهرت صادر كننده اوراق بهادار

۲) دارا بودن درجهبندی اعتباری

به كارگیری راهكار نخست در زمانی صورت میپذیرد كه سرمایهگذاران از اعتبار و جایگاه مالی صادر كننده اوراق بهادار اطمینان كافی داشته به نحوی كه پرداخت اصل و بهره سرمایه در موعد سررسید را قطعی تلقی میكنند.

در مورد روش دوم، درجهبندیهای اعتباری به بررسیهای رسمی اطلاق میشود كه احتمال بازپرداخت اصل و فرع سرمایه را در سررسیدهای تعیین شده آن نشان میدهند.

● رتبهبندیهای اعتباری چگونه محقق میشوند؟

به طـوركـلی، درجهبندیهـای اعتبـاری توسـط مـوسسـات تخصـصی و حرفهای انجام میشوند. در حـال حـاضـر، اصلیترین موسسات حرفهای ارزیابی كننده شامـل سه مـوسسه به نـامهای Standard and Poor’s ، Moody’s و Fitch میباشند.

هرچند موسسات دیگری نیز در آمریكا و سایر نقاط جهان در این زمینه وجود دارند ولی در مقام مقایسه، از اعتبار و جایگاه آنان برخوردار نیستند.

انجام درجهبندی اعتباری، توسط موسساتی درخواست میشود كه در جهت صدور اوراق قرضه، اوراق بازرگانی و.... برنامهریزی میكنند. اجرای فرآیند درجهبندی اعتباری برای صادر كنندگان اوراق بهادار از آن رو از اهمــیت شـایان توجهی برخوردار است كه امروزه سرمایهگذاران اغلب به سرمایهگذاری بر روی اوراقی كه فاقد درجه اعتباری مورد تائید موسسات معتبر ارزیابی كننده هستند تمایلی از خود بروز نمیدهند. در این خصوص، بنا به درخواست متقاضیان، موسسات درجهبندی كننده، یك برنامه ارزیابی را برای آنان طراحی و به مرحله اجرا در آورده كه هدف نهایی آن، تعیین درجه اعتباری متقاضی است.

در ارزیابیهای انجام گرفته، بالاترین درجه به صورت AAA نشان داده میشود. درجه صادره باید همواره مورد بازنگری قرارگرفته و چنانچه ارزش اعتباری صادر كننده اوراق بهادار بهبود یا تضعیف شود، برمبنای آن درجه شركت نیز تغییر داده خواهد شد.

از این رو، كاهش درجه اعتباری موسسات، حسب مورد دارای پیامدهایی بوده كه به اهم آن به شرح زیر اشاره میشود:

- ارزش اوراق بهادار موسسات مزبور كاهش یافته و در نتیجه سرمایهگذاران متضرر خواهند شد.

- در صورت تمایل صادر كنندگان اوراق بهادار به انتشار بیشتر آن، سرمایهگذاران نرخ بهره بالاتری برای جبران ریسك افزایش یافته تقاضا خواهند كرد.

- پیامدهای بعدی كاهش درجه اعتباری موسسات میتواند این باشد كه بانكهای اعتبار دهنده در مورد شرایط اعطای تسهیلات اعتباری خود بازنگری كرده و نرخ بهره بالاتری را تقاضا كنند.

● نحوه نظارت بر رتبهبندی اعتباری موسسات چگونه است؟

هنگامی كه در مورد رتبهبندی ارزش اعتباری یك موسسه شبههای به وجود میآید، موسسات ارزیابی كننده، درجه اعتباری موسسه مزبور را مورد بازنگری قرارداده كه در این رابطه، بازنگری صـورت گـرفتــه میتوانـد بـه كـاهش درجـه اعتـباری منجـر شود. از این رو در هنگام وقوع كاهش درجـه اعــتبـاری موسسـه، موسسـات ارزیـابـی كننـده با افزودن عـبارات دارای مفـاهـیم مـنـفـی (With negative implication) نشان میدهند كه درجه اعتباری موسسه مذكور درحال بازنگری است.

▪ نحوه رتبهبندیهای اعتباری:

نحوه رتبهبندی اعتباری كه توسط موسسات ارزیابی كننده انجام میشوند، متفاوت هستند. به طور كلی انجام فرآیند رتبهبندی به وسیله موسسات ارزیابی كننده برای موارد زیر در نظر گرفته میشوند:

۱) بدهیهای كوتاه مدت (با سررسید یك سال یا كمتر)

۲) بدهیهای بلندمدت (اوراق قرضه و ...)

همچنین معمول است كه بین رتبههای بالاتر سرمایهگذاری كه در آنها ریسك اعتباری پایین است با درجهبندیهای ضعیفتر كه از ریسك بالاتری برخوردار هستند، تمایز قائل شوند.

در این قسمت لازم است به درجهبندی موسسات معتبر Standards and Poor’s ، Moody’s و Fitch به شرح زیر اشاره شود:

ارزیابی موسسه S&P دارای علامت مثبت و منفی بوده كه رابطه مستقل میان هر رده درجه اعتباری را نشان میدهند. به عنوان مثال، علامت مثبت نشان دهنده درجات بالاتر و علامت منفی بیانگر درجات پایینتر است. از این رو درجه AA- از مرتبه پایینتری نسبت به درجه AA برخوردار بوده، با وجود این كه هر دوی آنها در رده AA قرار دارند.

در ارزیابیهای به عمل آمده از سوی موسسه Moody’s از پسوندهای عددی ۱، ۲، ۳ برای بدهیهای بلندمدت استفاده شده كه در این رابطه عدد ۱ بهتر از ۲ و عدد ۲ دارای مرتبه بالاتری نسبت به عدد ۳ است. برای مثال، ارزیابیهای موسسه Moody’s با درجات A۱ و A۲ و A۳ معادل درجات موسسه S&P كه به صورت A+ و A و A- نشان داده میشوند ارزیابی میشوند.

▪ رتبهبندیهای موسسه Fitch :

الف ) رتبهبندی اعتباری بلندمدت بین المللی:

۱) رتبه سرمایهگذاری ( Investment Grade ) :

AAA ) بیانگر بالاترین كیفیت اعتباری است. این نوع از درجهبندی دلالت بر انتظار كمترین ریسك اعتباری داشته و تنها در مواردی به كار میروند كه توانمندی فوقالعادهای در ایفای به موقع تعهدات وجوددارد.

AA ) كیفیت این نوع از درجهبندی كمی پایینتر از AAA ارزیابی شده و دلالت بر انتظار ریسك اعتباری محدود دارند. آنان معرف توان مناسب جهت انجام به موقع تعهدات بوده به نحوی كه بطور معمول از بروز حوادث قابل پیشبینی آسیب قابل ملاحظهای نخواهند دید.

A ) دارای كیفیت اعتباری بالا بوده و دلالت برانتظار ریسك اعتباری پایین دارند. توان پرداخت به موقع تعهدات مالی در این نوع از درجهبندی به صورت مناسب برآورد شده است. ممكن است در مقام مقایسه با درجات بالاتر در مقابل بروز تغییرات در اوضاع و شرایط اقتصادی از آسیبپذیری بیشتری برخوردار باشند.

BBB ) كیفیت اعتباری خوب ارزیابی شده و معرف انتظار ریسك اعتباری پایین در شرایط حاضر میباشند. توان ایفای تعهدات مالی در آنان رضایتبخش بوده ولی احتمال تضعیف این توانایی در شرایط بروز تغییرات در شرایط و اوضاع اقتصادی دور از انتظار نخواهد بود. این درجهبندی پایین ترین نوع درجهبندی سرمایهگذاری تلقی میشود.

۲) رتبهبندیهای تخمینی (Speculative Grades):

BB) این درجهبندی معرف این موضوع است كه امكان افزایش ریسك اعتباری به ویژه در هنگام بروز تغییرات نامطلوب اقتصادی دور از انتظار نخواهد بود. با این همه، پرداخت تعهدات مالی از طریق كسب و كار بنگاه یا طرق دیگر امكانپذیر است. اوراق بهاداری كه در این طبقه ارزیابی میشوند، دارای درجهبندی سرمایهگذاری نیستند.

B ) بسیار تخمینی تلقی میشوند. معرف ریسك اعتباری قابل ملاحظه بوده ولی تعهدات مالی در این طبقهبندی در حال حاضر پرداخت میشوند. با این همه توان پرداخت مستمر تعهدات به شرایط اقتصادی و رضایت بخش بودن و پایداری كسب و كار بنگاه بستگی تام خواهد داشت.

C، CC، CCC ) اوراق بهاداری كه در این طبقهبندی جای میگیرند، از ریسك بالایی درخصوص عدم ایفای تعهدات برخوردار میباشند. توان تادیه به موقع تعهدات مالی، تنها به توسعه اقتصادی، رضایت بخش بودن و پایداری كسب و كار بنگاه بستگی خواهد داشت.

در درجهبندی CC احتمال عمل نكردن به پارهای از تعهدات وجود داشته و درخصوص درجهبندی C نیز، عمل نكردن به موقع تعهدات شركت صادركننده آن قریبالوقوع است.

D، DD، DDD ) عمل نكردن به تعهدات در این نوع از طبقهبندی جدی است. به طور كلی، هنگامی كه نحوه بازیافت تعهدات تخمینی هستند، با هیچ دقتی نمیتوان آنها را برآورد كرد.

توجه به موارد زیر میتواند به عنوان یك راهنمای عمومیمورد استفاده قرار گیرند:

- تعهدات دارای درجهبندی DDD دارای بالاترین پتانسیل (توان بالقوه) برای بازیافت ۹۰ الی ۱۰۰درصدی مبالغ به تعویق افتاده و بهره متعلقه است.

- تعهدات DD معرف موضوع هستند كه پتانسیل (توان بالقوه) بازیافت تعهدات مربوط در حدود ۵۰ الی ۹۰درصد برآورد میشوند. در حالی كه درجه D دارای كمترین ظرفیت بازیافت تعهدات از سوی صادركننده اوراق است (برای مثال كمتر از ۵۰درصد)، آنهایی كه در این طبقه جا میگیرند بخشی یا تمام بدهی تعهد شده خود را نپرداختهاند. همچنین لازم به ذكر است اوراقی كه دارای درجه DDD هستند، بالاترین احتمال از سرگیری عملكرد یا كاركرد مستمر را بدون بهكارگیری یك فرآیند رسمیسازماندهی مجدد دارا هستند. در ضمن آنهایی كه دارای درجهبندی DD و D هستند، عموما دستخوش یك فرآیند رسمیسازماندهی مجدد یا انحلال قرار دارند و بالاخره اینكه، در طبقهبندی DD احتمال اداكردن سهم بالاتری از بدهیهای معوق وجود داشته در صورتی كه در مورد D، این احتمال كه قدرت بازپرداخت بخش عمدهای از تعهدات وجود داشته باشد ضعیف خواهد بود.ب) رتبهبندیهای اعتباری كوتاهمدت بینالمللی:

ارزیابی اعتباری كوتاهمدت برای اغلب بدهیها دارای افق زمانی كمتر از یك سال و برای اوراق بهادار عمومیایالات متحده آمریكا تا سه سال در نظر گرفته میشود. در این ارزیابیها، تاكید بیشتر بر وجود نقدینگی لازم جهت ایفای به موقع تعهدات مالی استوار شده است كه انواع مختلف این درجهبندیها عبارتند از:

F۱ ) نشانگر بالاترین كیفیت اعتباری بوده و دلالت بر دارا بودن وضعیت بسیار مناسب در ایفای به موقع تعهدات مالی دارد. (F۱ میتواند دارای یك علامت + هم باشد كه یك سابقه اعتباری بسیار قوی در پرداخت تعهدات را بیان میكند).

F۲ ) بیانگر كیفیت اعتبــاری خــوب است. در این نوع از درجهبندی توان مناسب و رضایت بخشی جهت پرداخت به موقع تعهدات مالی وجود داشته ولی حاشیه اطمینان آن به اندازه درجه ارزیابی F۱ نیست.

F۳ ) مبین كیفیت اعتباری مناسب و توان كافی جهت ایفای تعهدات مالی است. هر چند كه بروز تغییرات نامطلوب در شرایط اقتصادی میتواند به پایین آمدن این درجهبندی به درجه غیر سرمایهگذاری منجر شود.

B) بیانگر برآورد تخمینی نامطمئن در ایفای تعهدات بوده و آسیبپذیری ناشی از بروز تغییرات نامطلوب در اوضاع و شرایط اقتصادی در این نوع از درجهبندی محسوس است.

C) در این نوع از ارزیابی، ریسك بالایی درخصوص عمل نكردن به موقع تعهدات قابل مشاهده است، به نحوی كه توان پرداخت تعهدات مالی تنها به پایدار بودن وضعیت مطلوب كسب و كار و جو اقتصادی متكی خواهد بود.

D) در این نوع درجهبندی، موضوع عمل نكردن بــه تعهدات مالی در حال حاضر یا در آیندهای نزدیك به طور كامل جدی تلقی میشود.

▪ سایر ملاحظات درباره ارزیابیهای بلندمدت و كوتاهمدت:

- علامت مثبت یا منفی اضافه شده به یك درجه ارزیابی، مبین ارتباط آن درجه با طبقات اصلی درجات مربوطه است. به نحوی كه علامت مثبت (+) توان بالقوه بالا رفتن درجه اعتباری و علامت منفی (-) پتانسیل پایین آمدن درجه مورد نظر را نشان میدهند. لازم به ذكر است كهاینگونه پسوندها در ارزیابیهای بلندمدت به درجههای AAA، و زیرمجموعه CCC و در خصوص ارزیابیهای كوتاهمدت به استثنای درجه F۱ اضافه نمیشوند.

- دورنمای ارزیابی، نشانگر جهتی است كه احتمالا در یك فاصله زمانی یك تا دو ساله آتی، وضعیت موسسه در آن سمت حركت خواهد كرد. این دورنما میتواند به صورت مثبت، منفی و یا ثابت بیان شود.

● مزایــای انجام رتبهبندی اعتبــاری (Credit Ratings)

انجام درجهبندی اعتباری در موسسات و بنگاهها و روشن شدن وضعیتشان، از یك سو دستیابی آنان به بازارهای پولی، سرمایهای و فاینانس را تسهیل كرده و در نتیجه افزایش اعتماد سرمایهگذاران را فراهم میكنند و از طرف دیگر با كاهش اتكای سرمایهگذاران به تضمینهای بانكی امكان فراهم شدن نقدینگی اضافی را برای شركتها میسر میسازد، شایان ذكر است كه انجام این فرآیند، مهمترین پیش نیاز لازم جهت صدور اوراق قرضه بینالمللی به منظور دستیابی به نقدینگی مورد نیاز بنگاهها از طریق بازارهای مالی بینالمللی است.

بدیهی است شركتها و بنگاهها با دارا بودن رتبه اعتباری مناسب، از موقعیت و جایگاه بهتری جهت دریافت وامهای بانكی و پوششهای بیمهای ( ECA) بدون نیاز به تضمینهای بانكی و دولتی برخوردار خواهند بود.

▪ سرفصلهای مورد بررسی در فرآیند رتبهبندی اعتباری:

اهم مواردی كه در انــجام فـرآیند Rating مورد توجه و بررسی موسسات ارزیابیكننده قرار

میگیرند عبارتند از: استراتژی شركت،استراتژی محصول، ساختار سازمانی، عملكرد شركت، چشم انداز و آینده صنعت، استراتژیهای مالی، امكان سودآوری شركت، توانایی ایجاد گردش نقدینگی، ساختار سرمایهای، انعطافپذیری مالی، مدیریت ریسك و جایگاه رقابتی.

● جمع بندی:

درجهبندیهای اعتباری بر نرخ بهرهای كه موسسات میتوانند براساس آن نسبت به انتشار اوراق بهادار اقدام كرده و بر اینكه آیا قادر به صدور اوراق بهادار هستند، تاثیرگذار خواهند بود. هدف درجهبندی اعتباری ارائه رهنمود لازم به سرمایهگذاران درخصوص توانایی موسسات در ایفا به موقع تعهدات است.

تهیه و تنظیم: شركت خدمات مشاور و تامین مالی ایدرو (ایدرو فاینانس)

منبع : روزنامه دنیای اقتصاد

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

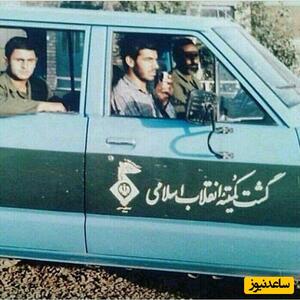

ایران مجلس شورای اسلامی مجلس حجاب دولت دولت سیزدهم رئیسی رئیس جمهور سیدابراهیم رئیسی گشت ارشاد توماج صالحی جمهوری اسلامی ایران

تهران قتل شهرداری تهران سیل کنکور هواشناسی وزارت بهداشت پلیس سلامت سازمان سنجش زنان سازمان هواشناسی

قیمت دلار قیمت خودرو خودرو بازار خودرو دلار قیمت طلا مسکن سایپا بانک مرکزی ارز ایران خودرو تورم

سینمای ایران سینما کیومرث پوراحمد سریال پایتخت سریال تلویزیون موسیقی رهبر انقلاب قرآن کریم فیلم ترانه علیدوستی مهران مدیری

کنکور ۱۴۰۳ اینترنت عبدالرسول پورعباس

اسرائیل رژیم صهیونیستی آمریکا فلسطین غزه جنگ غزه روسیه چین حماس اوکراین ترکیه ایالات متحده آمریکا

فوتبال پرسپولیس استقلال جام حذفی آلومینیوم اراک فوتسال بازی تیم ملی فوتسال ایران تراکتور باشگاه پرسپولیس بارسلونا سپاهان

هوش مصنوعی سرطان نخبگان سامسونگ اپل فناوری ناسا الماس بنیاد ملی نخبگان مریخ ربات

سازمان غذا و دارو کاهش وزن بارداری هندوانه مالاریا آلزایمر زوال عقل