یکشنبه, ۱۶ اردیبهشت, ۱۴۰۳ / 5 May, 2024

مجله ویستا

بازارهای اوراق قرضه و بانکها در اقتصادهای نوظهور

یکی از نگرانیهای متداول کساد شدن فعالیت بانکها بهعلت بازارهای اوراق قرضه است. این مورد، نگرانیهای بالقوهای برای سرپرستان بانکها ایجاد میکند. از سوی دیگر، اگر حساسیت شرکتها نسبت به ضعفهای سیستم بانکی کمتر باشد، انتشار اوراق قرضه شرکتی میتواند به بانکهای مرکزی در دستیابی به رشد با ثبات اقتصادی کمک کند. همچنین بانکها در توسعه بازار اوراق قرضه بخش خصوصی نیز نقش مهمی ایفا میکنند، زیرا اغلب در شمار مهمترین انتشار دهندگان، نگهدارندگان، معاملهگران، مشاوران، پذیرهنویسان، معتمدین و متولیان این بازار هستند. در واقع بانکها بخش عمده سود خود را از محل چنین فعالیتهایی به دست میآورند و بخش اندکی از آن بابت قرض دادن است. به همین دلیل، برای داشتن بازار منطقی اوراق بهادار نیز بهبود ضوابط بازار میتواند سلامت بانکها را بهبود بخشد.

● رشد تاریخی بانکداری و بازارهای اوراق قرضه

در مراحل اولیه توسعه، رشد بازارهای اوراق قرضه شرکتی، جایگزینی برای سیستم بانکی نیستند. الگوی عمومی مشاهده شده در کشورهای با اقتصاد پیشرفته، ظهور بانکداری در مراحل اولیه توسعه بوده است، نه بازارهای اوراق قرضه. در ایالاتمتحده که اوراق قرضه شرکتی بسیار پیشرفته است، تامین مالی از بازار اوراق قرضه مدتها پیش بر استقراض از بانکهای داخلی غلبه کرد. در اروپای غربی پیشرفت بسیار کندتر بود. در بین کشورهای با اقتصاد نوظهور، بازار اوراق قرضه شرکتی در کشور کره از همه بزرگتر است و با وجود تنزل شدید پس از بحران سال ۱۹۹۷، منبع عمده تامین مالی شرکتها از اوایل دهه ۹۰ بود. به همین ترتیب در سایر کشورهای با اقتصاد نوظهور نیز اوراق قرضه به طور فزایندهای سیستم استقراض بانکی را به عنوان منبع تامین مالی بخش خصوصی تکمیل میکردند.

لازم به ذکر است که در مقایسه بین اقتصاد کشورها، بانکداری و بازارهای اوراق قرضه، نسبت به تولید ناخالص داخلی در کشورهای ثروتمند، بزرگتر است؛ اگر چه برخی کشورهای ثروتمند بازارهای اوراق قرضه کوچک دارند. با رشد اقتصاد، بازارهای بانکی پیش از بازارهای اوراق قرضه توسعه مییابند. «یوشی تومی» و «شیاری» (۲۰۰۱) دلایل متعددی برای این پدیده بیان میکنند، از جمله اینکه در کشورهای فقیر افراد سپردههای بانکی سیال کوتاه مدت را ترجیح میدهند، سرمایهگذاران نهادی رشد نیافتهاند یا اصلا وجود ندارند؛ شرکتهای اندکی وجود دارند که به حد کافی بزرگ و مشهور باشند تا بتوانند اوراق قرضه منتشر کنند و پیش شرط اساسی قانونی و قضایی وجود ندارد.

● بازارهای اوراق قرضه جایگزینی برای استقراض بانکی

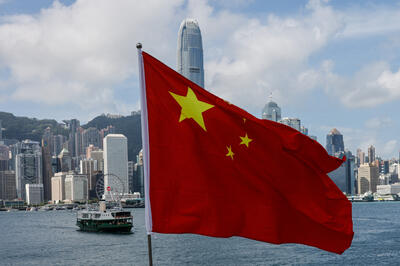

تشبیهی که توسط «آلن گرینزپن» ابداع شده است، همانندی نحوه عمل بازارهای اوراق قرضه به «لاستیک یدکی» است. زمانیکه ترازنامه بانکها ضعیف است، بازاراهای اوراق قرضه میتوانند به عنوان منبع تامین مالی شرکتها جایگزین استقراض بانکی شوند. در اوایل دهه ۹۰ در ایالاتمتحده چنین شد، و در کشور هنگکنگ در اواخر دهه ۹۰ نیز، زمانیکه بانکهای داخلی به علت سقوط قیمت اموال خود، سیستم محافظه کارانه برای استقراض را ایجاد کردند، علائمی از این جایگزینی دیده شد. از سوی دیگر بانکها نیز میتوانند زمانیکه بازارهای اوراق قرضه راکد هستند به عنوان جایگزینی برای تامین مالی باشند که در کشور روسیه پس از ورشکستگی در سال ۱۹۹۸ این اتفاق رخ داد.

دیدگاه دیگر این است که بازارهای اوراق قرضه نمیتوانند نقش «لاستیک یدکی » را ایفا کنند. معمولا عدم تمایل بانکها به قرض دادن، بیانگر کاهش اعتماد عمودی در اقتصاد است. در این زمانها، انتشار اوراق شرکتی نیز مشکل است؛ چرا که دارندگان اوراق قرضه اغلب نسبت به بانکها، گروههای قرضدهنده را به خوبی نمیشناسند و این شکل از تامین مالی، در شرایط معکوس با احتمال بیشتری به مشکل برمیخورد.

آزمون تجربی که توسط «جیانگ» و دیگران (۲۰۰۱) انجام شد، حاکی از آن است که معمولا انتشار اوراق قرضه و استقراض بانکی، هر دو هم در سازمان همکاری و توسعه اقتصادی و هم در کشورهای با اقتصاد نوظهور همبستگی مثبت با یکدیگر دارند. رویکرد دیگر، که بیشتر متمرکز بر دورههای ضعف استقراض بانکی است، در جدول ۲ ارائه شده است. اطلاعات جدول بیانگر آن است که بازارهای اوراق قرضه، کاهشهای استقراض بانکی را اغلب جبران میکنند، اگر چه در اغلب موارد تنها بخشی از آن جبران شده است (نکته قابل تأمل در این مطالعات این است که اگر داراییهای غیرعملیاتی بانکها به شرکتی با مدیریت دارایی منتقل میشد و با انتشار اوراق قرضه در بخش خصوصی خود را تامین مالی میکرد، همبستگی نادرست معکوس بین وامهای بانکی و اوراق قرضه منتشر شده، ایجاد میشد).

در دورههای بلند مدتتر شاید توسعه بازارهای اوراق بهادار رشد بانکها را کند کرده باشد ولی باعث توقف فعالیت آنها نشده است. از بین ۲۵ کشور بزرگ با اقتصاد نوظهور، بازار اوراق قرضه شرکتی به استثنای کشورهای هند و برزیل (نسبت به تولید ناخالص داخلی) در سال ۲۰۰۰ بزرگتر از سال ۱۹۹۵ بود.

ولی در طول همان دوره، استقراض بانکی تنها در اقتصاد پنج کشور کاهش بسیار داشت و در این موارد کاهش بیشتر منعکسکننده بحران بانکی بود تا جایگزینی ناشی از رشد شدید اوراق قرضه. مطابق گزارشهای ارائه شده، در کشورهای تایلند و مجارستان اوراق قرضه بسیار زیادی برای بازپرداخت وامهای بانکی منتشر شده است، نه تامین مالی پروژههای جدید، که به نظر استثنایی میرسد.

● فعالیت سودآور قرض دادن

شرکتهایی با درجه اعتباری بالا نسبت به شرکتهایی با درجه اعتباری پایین، اوراق قرضه بیشتری منتشر میکنند. به طور کلی، مساله درجهبندی، دارا بودن درجه حداقل A است، اگر چه بسیاری از شرکتها که درجهبندی نشدهاند نیز اوراق قرضه منتشر میکنند. از بین کشورهای با اقتصاد پیشرفته تنها در ایالاتمتحده بازار کاملا توسعهیافتهای برای اوراق قرضه با درجه پایین وجود دارد. (اوراق قرضه بنجل) یک دلیل آن اعتماد سرمایهگذاران در خرید اوراق قرضهای است که توسط شرکتها منتشر شده است؛ ولی احساس میکنند که ارزیابی درجه اعتباری شرکتهای کمتر شناخته شده مشکل است و در برخی کشورها (مانند مالزی)، این امر بیانگر تصمیمات تعیین خط مشی است. به منظور اطمینان از اینکه بازار اوراق قرضه شرکتی با روند مورد انتظار رشد میکند، در قدم اول تنها شرکتهای با درجه اعتباری بالا اجازه انتشار اوراق قرضه را داشتند و به تدریج حداقل میزان اعتبار کاهش یافت.

بخشی از مزیت اوراق قرضه با درجه اعتباری بالاتر ناشی از آشفتگیهای مقرراتی است. عامل اول این است که صندوقهای بازنشستگی و مشابه آنها اغلب تنها اجازه خرید اوراق سرمایهگذاری رتبهبندی شده را دارند. علاوهبر این، الزامات سرمایهای بین ریسک شرکتهای مختلف تفاوت قائل نمیشود. برای شرکتهایی که درجه اعتباری بالایی دارند، خصوصا اگر از درجه اعتباری بانک نیز بالاتر باشند، انتشار اوراق قرضه شرکتی جذاب است. مسالهای که در این صورت ایجاد میشود این است که آیا کیفیت وام بانکها با از دست دادن قرضکنندگان بهتر تضعیف میشود؟

در رابطه با میزان کاهش فعالیتهای تجاری بانکها بهوسیله بازارهای اوراق قرضه، دیدگاههای مختلفی وجود دارد. شرکتهای بزرگ احتمالا تمایل به حفظ روابط خود با بانکها دارند، ولی ماهیت چنین رابطهای تغییر خواهد کرد. به بیان یک سرپرست ارشد، شرکتهای بزرگ مشهور برای اهداف مختلفی مانند سرمایه در گردش از بانکها استقراض میکنند، و شرکتهای کوچک خوش نام نیز هنوز برای تامین مالی به بانکها اتکا میکنند. شرکتهای خوب نیز به علت نقش بانکها در مرکز سیستم پرداخت با آنها معامله میکنند. همچنین زمانیکه انتشار اوراق بهادار یا انتشار ارزان و سریع آن مشکل است، شرکتها برای اطمینان از این که در این شرایط دشوار حمایت میشوند تمایل به نگهداشتن روابط اعتباری خود با بانکها دارند. تجدید ساختار وام بانکی نسبت به انتشار اوراق قرضه آسانتر است. به همین دلیل برخی از شرکتها ترجیح میدهند که به صورت محرمانه با بانک معامله کنند تا این که الزامات افشای تامین مالی از طریق اوراق قرضه را رعایت کنند. کاهش کیفیت وامهای بانکی موجب نگرانی سرپرستان است. اصولا وامهای با کیفیت پایین لزوما دردسر ساز نیستند، به شرط این که به طور مناسب قیمتگذاری و نظارت شوند و سرمایه کافی نیز نگهداری شود. این امر نیز لزوما صحیح نیست. عمل مدیریت ریسک با افزایش ریسک وامها مشکلتر میشود و بانکها نیز نمیتوانند این کار را به خوبی انجام دهند. انتشار اوراق قرضه توسط شرکتها، به آنها امکان تامین مالی بلند مدتتر با ثبات میدهد و باعث افزایش کیفیت وام آنها به بانکها میشود. از سوی دیگر، اگر شرکتها از انتشار اوراق قرضه برای بالابردن نسبت بدهی به حقوق صاحبان سهام بیش از سطوح معقول استفاده کنند، کیفیت وامهای بانکی بدتر میشود. اگر مقامات مسوول از بانک بخواهند که استقراض را به یک بخش کاهش دهند ولی در عین حال بخواهند آن بخش را به انتشار اوراق قرضه نیز تشویق کنند، تضاد بالقوه به وجود میآید.

● خروج سپردهها از بانک

با رشد بازارهای اوراق قرضه، بانکها سپردههای مشتریان ثروتمند را که به دنبال کسب بازدهی بیشتری حداقل برای بخشی از پرتفوی خود هستند، ممکن است از دست بدهند. اصلیترین نوع سپرده بانکی که اوراق قرضه شرکتی میتواند با آنها رقابت کند، گواهی سپرده قابل معامله است. انتشار گواهی سپرده امکان تامین مالی مطمئنی را برای بدهیهای با سررسید ۳ تا ۱۲ ماه به بانک میدهد و به دارنده آن نیز ابزاری سیال میدهد (اگر چه در عمل در اغلب کشورهای با اقتصاد نوظهور خیلی سیال نیستند). با وجود این، برخی از وجوهی که برای خرید اوراق قرضه داخلی صرف شده بود، در گذشته بهجای سرمایهگذاری در بانکهای داخلی در اوراق قرضه خارجی سرمایهگذاری شده بود. میتوان چنین استدلال کرد که به علت پیشبینی اطمینان به سپردهها، مقامات مسوول، بانک را به بازارهای اوراق قرضه ترجیح میدهند. توسعه بازار اوراق قرضه به طور غیرمستقیم با رشد صنعت مدیریت وجوه، تقاضا برای سپردههای بانکی را کاهش میدهد. چنین حالتی زمانی رخ میدهد که بانکها بابت اغلب حسابهای خود هیچ بهرهای پرداخت نمیکنند یا در صورت پرداخت، مبلغ آن بسیار اندک است.

● بانکها به عنوان خریدارن اوراق قرضه

در اقتصاد برخی کشورها، بانکها دارندگان عمده اوراق قرضه شرکتی هستند. به عنوان مثال در کشور اندونزی بانکها حجم عمدهای از اوراق قرضه شرکتی را نگهداری میکنند، و این مورد در کشورهای آرژانتین، برزیل، شیلی و مالزی نیز صحت دارد. بانکها نسبت به سرمایهگذاران نهادی مانند صندوقهای بازنشستگی، در طول، زمان سهم کمتری را نگهداری میکنند. در برخی موارد مانند مالزی بانکها تنها مجاز به نگهداری اوراق قرضه سرمایهگذاری درجهبندی شده (مانند درجه متوسط (BBB) یا بهتر) بودند.

زمانیکه اوراق قرضه (دولتی و شرکتی) بخش قابلتوجهی از ترازنامه بانکها را تشکیل دهد، مانندکشور هند، نحوه ارزشگذاری آنها بسیار مهم میشود. با تبدیل اکثر سیستمهای مالی به بازار محور، الزامات فزایندهای برای تعیین نرخ آنها بازار ایجاد شد و ارزش ظاهری آنها را نوسان پذیرتر کرد. در برخی موارد اگر اوراق قرضه بخشی از پرتفوی معاملاتی در نظر گرفته میشدند، میتوانستند برای تعیین نرخ وارد بازار شوند، ولی اگر بهعنوان سرمایهگذاری بلندمدت بودند، به بهای تمام شده ارزشگذاری میشدند (و در بسیاری از کشورهای با اقتصاد نوظهور بانکها اغلب اوراق قرضه را تا سررسید نگهداری میکردند).

بانکها علاوهبر خرید اوراق قرضه برای خود، اغلب سرمایهگذاریها و صندوقهای بازنشستگی را که میتوانستند خریداران عمدهای باشند، مدیریت میکردند. اگر بانک از شرکت منتشرکننده اوراق قرضه طلبکار نیز باشد، دارای مزیت اطلاعاتی در ارزیابی اوراق قرضه است، ولی در عین حال نگرانیهایی نیز در رابطه با مسوولیتهای امانتداری آن در تامین سرمایهگذاران و حتی «مبادلات داخلی» ایجاد میشود. تضاد منافع وقتی بهوجود میآید که وجوهی که توسط بانک مدیریت میشود، اوراق قرضه منتشر شده شرکت ضعیفی را بخرد که شرکت مزبور از وجوه دریافت شده برای بازپرداخت وام به همان بانک استفاده کند. مساله سرپرستان، کسب اطمینان از وجود موانع اثر بخش در ساختار برای پیشگیری از چنین تضادهایی است. واگذاری اداره اوراق بهادار به یکی از شعبات مجزای بانک یا انجام فعالیتهای بانکی و اوراق بهادار در واحدهای فرعی شرکت مادر، میتواند در این زمینه مفید باشد.

● بانکها به عنوان انتشاردهندگان اوراق قرضه

بانکها از بازارهای اوراق قرضه برای تکمیل سپردهها به عنوان یکی از منابع وجوه استفاده میکنند. در بسیاری از کشورها (مانند برزیل، چین، آلمان، هند، اندونزی، مکزیک، لهستان، روسیه و تایلند) بانکها و سایر موسسات مالی بیشتر انتشارات اوراق قرضه داخلی را انجام میدادند. انتشار اوراق قرضه جزئی برای بانکها مزیت شناخته شدن به عنوان سرمایه دو سطحی را داشت، همچنین مزیت بالقوه مواجه شدن با انضباط بازار را نیز برای بانکها داشت. بانکهای متخصص در استقراض بلند مدت به جای حبس وجوه، تمایل به انتشار اوراق قرضه بلند مدت دارند.

● انتشار اوراق بهادار با پشتوانه وام

با توسعه بازارهای اوراق قرضه، بانکها میتوانند از آن برای فروش بخشی از وامهای خود استفاده کنند. این کار به بانکها امکان صرفهجویی اقتصادی در سرمایه را میدهد، عدم تطابق سررسیدها را کاهش میدهد، موجب افزایش نقدینگی میشود و ریسک اعتباری را متنوع میسازد. اغلب انتشار اوراق بهادار، به این شکل، با تقسیم وامها و فروش آن با اهداف خاص صورت میگیرد که سپس اوراق بهاداری که پشتوانه آن وامها و وثائق مرتبط به آن است، منتشر میشود. این کار در مورد نقش بعدی بانکها در ارتباط با این وامها، سوالاتی را ایجاد میکند. خریداران تمایل دارند که بانکها همچنان نقش اداری جمعآوری پرداخت بهره را بر عهده داشته باشند. در حالتی که قراردادهای انتشار اوراق بهادار با پشتوانه وام ممکن است بانکها را ملزم به پیگیری پرداختهای معوق کند، بانکها پس از فروش وام از انگیزه کمتری برای پیگیری قرضکنندگان معوق دارند. اگر بانک قصد فروش وامها را مدت اندکی پس از ایجاد آن داشته باشد، انگیزه کمتری برای ارزیابی دقیق درجه اعتباری خواهد داشت.

با وجود این اگر بانکها بخواهند از انتشار اوراق بهادار با پشتوانه وام استفاده مداوم کنند، نگرانی درباره شهرت و اعتبار، بخشی از این انگیزه را منتشر میکند. علاوهبر این، برای اعمال این انگیزهها است که چنین اوراق بهاداری ایجاد شده است. خریداران تنها بخشی از وامها را میخرند یا انتشاردهنده اوراق بهادار را ملزم به تضمین بیش از حد آنها میکنند. حالت پیچیدهتر آن زمانی است که اوراق بهادار مبتنی بر وام به چندین شاخه تقسیم شوند، بالاترین شاخه (پرداخت پایینترین نرخ بهره) هنگام بازپرداخت زودتر از همه فراخوانده میشود.

رویکرد دیگر به این مساله، ملزم کردن بانکها به تضمین بازپرداخت کامل و به موقع وامهای فروش رفته است؛ به این معنا که گرچه خود وام در ترازنامه وجود ندارد، ولی هنوز ریسک اعتباری احتمالی آن وجود دارد، و ریسک نهایی بر عهده بانک است. بنابراین سرپرستان برای نگهداری سرمایه در مقابل چنین ریسکی پافشاری میکنند. (نگاه کنید به کمیته نظارت بانکی «باسل»، (۲۰۰۱) بنابراین تا حدودی هدف از انتشار اوراق بهادار با پشتوانه وام را ناکام میکند. زمانیکه بانک دیگر تحت تعهدات قانونی برای تضمین بازپرداخت وامهای تضمین شده نباشد، ولی برای اجتناب از ریسک شهرت خود، تعهد کند (حق بازگشت تلویحی) مشکل دیگری پیش میآید. خصوصا این وضعیت، برای بانکهایی که از انتشار اوراق بهادار با پشتوانه وام، بسیار گسترده استفاده میکنند، محتملتر است.

دیگر پیامد احتمالی چنین فرآیندی، این است از آنجا که تنها وامهای با بهترین کیفیت مناسب هستند، متوسط کیفیت ترازنامه بانکها پایین میآید. اینکه آیا چنین چیزی باید بیش از اندازه سرپرستان را نگران کند، در ادامه بحث شده است.

فروش اوراق بهادار با پشتوانه وام در سالهای اخیر در اغلب کشورهای با اقتصاد نوظهور رخ داده است ولی هنوز در بسیاری از کشورهای با اقتصاد نوظهور انجام نمیشود. در اغلب اقتصادها بانکها بسیار سیال هستند و فرصتهای قرضدهندگی زیادی وجود ندارد و با حرکت اقتصاد به سمت رکود، بانکها ترجیح میدهند وامهای بهتر خود را در دفاتر خود نگهدارند. به نظر میرسد که فروش اوراق بهادار با پشتوانه وام بیشتر در بانکهای خارجی انجام میشود تا داخلی. این کار در کشور کره، که محصولات بیشتری با ساختار پیچیدهتر وجود دارد، بسیار پیشرفته است.

بانک جهانی «و آی. ام. اف» (۲۰۰۱، ص ۲۹۷) در حمایت از انتشار اوراق بهادار با پشتوانه وام از آن به عنوان «مرحله پیشرفته تحول در بازار که به مدیریت بهتر ترازنامه کمک میکند» یاد میکند، ولی هشدار میدهد که بازار منطقی برای وثائق تضمین شده مستلزم «سیستم ثبت، قانون اثر بخش ورشکستگی، رویههای کارآی از گرو درآوردن، ارزشگذاری قابلاتکای دارایی، پذیرهنویسی صحیح وام رهنی و تکنولوژی جدید در پردازش و ارائه خدمات است».

«آلس» (۲۰۰۱) توضیح میدهد که چگونه نقص مسائل قانونی، حسابداری و مالیاتی، توسعه اوراق بهادار رهنی و سایر اشکال انتشار اوراق بهادار با پشتوانه وام در کشورهای با اقتصاد نوظهور را عقب انداخته است. یک نمونه از این مورد، کشور مکزیک است که در آن فروش داراییها از تولیدکننده تا مصرفکننده آن مشمول مالیات است، مگر اینکه تولیدکننده حق بازخرید دارایی را داشته باشد.

با وجود این، تضادهای موجود در رویکرد ترجیحی سرپرستان برای «اتمام بیدردسر»، آشکارا دارایی را از ترازنامه بانک حذف میکند. مثال دیگر در کشور مالزی رخ داد که با حذف عوارض تمبر، عامل بازدارنده فروش اوراق بهادار با پشتوانه وام برداشته شده است. مسائل مالیاتی نیز به عنوان موانع مهمی در کشور تایلند مطرح شده است. در کشور برزیل و اندونزی به موانع قانونی صراحتا اشاره شده است و در کشور هند لایحهای به منظور تسهیل انتشار اوراق بهادار با پشتوانه وام به زودی به مجلس ارائه خواهد شد.

در حال حاضر کمیته «باسل» گروهی را تشکیل داده است برای اطمینان از این که توافق برای سرمایه جدید نه انگیزه و نه مانعی برای انتشار اوراق بهادار با پشتوانه وام است. احتمالا حوزه با بیشترین ظرفیت برای انتشار اوراق بهادار با پشتوانه وام، وثائق ساختمانی است.

در کشورهای با اقتصاد نوظهور، موسسات خصوصی اغلب نمیتوانستند چنین بازاری راه بیندازند؛ در نتیجه در هنگ کنگ و مالزی، بانکهای مرکزی در تشکیل شرکتهای رهنی که وامهای رهنی را از بانکها خریداری و تضمین میکرد، سودمند بودند. کشورهای آرژانتین و کره نیز اقدام به ایجاد چنین بازارهایی کردهاند.

در کشور شیلی سازمان نظارت بر بانکها، اخیرا به بانکها اجازه تاسیس موسساتی برای انتشار اوراق بهادار با پشتوانه وام داده است. در برخی کشورهای با اقتصاد پیشرفته حوزههای دیگری که انتشار اوراق بهادار با پشتوانه وام در آن متداول است، عبارتند از: کارتهای اعتباری، وامهای ماشین و سایر محصولاتی که قیمتگذاری آنها نیاز به دانش تخصصی ندارند، ولی به معیارهای عینی مانند سود یا وثائق بستگی دارد. این مورد میتواند در کشورهای با اقتصاد نوظهور حوزهای برای رشد باشد.

مزیت بالقوه سرپرستان این است که انتشار اوراق بهادار با پشتوانه وام، برآورد بازارِ مفیدی از درجه اعتباری شرکتها میدهد. این مورد میتواند به ارزشگذاری دقیقتر وامهای بانکی کمک کند.

● بانکها به عنوان تضمینکنندگان

بانکها با تضمین بازپرداخت کامل یا بخشی از اوراق قرضه شرکتی میتوانند حقالزحمهای کسب کنند. پس از بحران آسیا، کاهش قابلتوجهی در تمایل بانکها به تضمین اوراق قرضه منتشره رخ داد و درجه اعتباری بسیاری از بانکها نیز تنزل کرد. در کشور کره سهم اوراق قرضه تضمین شده از بالای ۹۰درصد به زیر ۱۰درصد سقوط کرد. در کشور مالزی پیش از جولای سال ۲۰۰۰، بانک مرکزی تعیین درجه سرمایهگذاری تمامی اوراق قرضه شرکتی را الزامی کرد که این کار مستلزم نوعی از تضمین بانکی بود؛ در حالی که برخی از شرکتها خود به حد کافی درجه اعتباری بالایی نداشتند.

با انتشار اوراق بهادار با پشتوانه وام، ریسک اعتباری خارج از ترازنامه افزایش مییابد و سرپرستان بانکها را ملزم به نگهداری سرمایه اضافی کند.

برخی سرپرستان به جای بانکها، موسسات تخصصی را برای ضمانت ترجیح میدهند.

● بانکها به عنوان پذیرهنویسان

بانکها همچنین میتوانند به عنوان پذیرهنویسان انتشار اوراق قرضه باشند. اگر اوراق قرضه شرکتی به حداقل قیمت توافقی به فروش نرفت، (حداکثر بازدهی) بانکها جبران کسری را تعهد میکنند. دادهها در رابطه با حدود پذیرهنویسی بسیار اندک است؛ ولی حدود پذیرهنویسی در بین اقتصاد کشورهای مختلف بسیار متفاوت است. به طور برآوردی بیش از ۹۰درصد اوراق قرضه شرکتی در کشور هنگکنگ پذیرهنویسی میشوند. در کشورهای اندونزی و کره همه اوراق قرضه شرکتی موجود در بورس پذیرهنویسی میشوند.

در مقابل، تنها ۱۲درصد از اوراق قرضه شرکتی منتشره در کشور مالزی پذیرهنویسی شده بود و در کشورهای شیلی و پرو اوراق قرضه شرکتی پذیرهنویسی نمیشوند. در برخی کشورها پذیرهنویسی به جای بانکها محدود به اتاقهای بورس اوراق بهادار است. به عنوان راهکاری دیگر، بانکها تنها میتوانند پیشنهاد «تلاش بهینه» را برای پذیرهنویسی بدهند که طبق آن بابت اوراق بهادار فروش نرفته، تعهدی نمیپذیرند. اخیرا در کشورهای هند و لهستان، اوراق قرضه شرکتی عمدتا از طریق توافقات خصوصی با بانک و سایر موسسات مالی فروخته شده است. در این رویهها، نگرانیهای احتمالی در رابطه با فقدان شفافیت وجود دارد. کشور هند در ماه ژوئن سال ۲۰۰۱ رهنمودهایی منتشر کرد که شامل افشا و تحلیل ریسک اعتباری بود. به بانکها توصیههای زیادی برای ایجاد سیستم داخلی رتبهبندی انتشار دهندگان شده است.

رهنمودهای اجتناب ناپذیرِ بیشتر همزمان با این موارد، پیشنهاد شده است. چنین فعالیتهای بازار اوراق قرضه، منافع متعددی برای بانکها دارد. به علت دسترسی بانکها به اطلاعات بهتر درباره شرکتهایی که به آنها قرض میدهند، صرفهجویی ناشی از مقیاس وجود خواهد داشت و بانکها میتوانند از شبکههای شعبهای خود برای بازاریابی استفاده کنند. با وجود این، حدود این منافع قابل بحث است و تعیین قیمت پذیرهنویسی نیز مشکل است. در نتیجه برخی سرپرستان حضور بانکها در این فعالیتها را محدود کردهاند. در کشور هند، بانکها میتوانند تنها تا سقف ۱۵درصد از هر انتشار را پذیرهنویسی کنند. در کشور اندونزی بانکها اجازه پذیرهنویسی ندارند و این کار تنها محدود به شرکتهای مجاز در بورس اوراق بهادار است. پذیرهنویسی احتمالا برای بانکهای خارجی از همه بهتر است؛ چرا که اکثر آنها به واسطه مشتریان بسیار زیاد جهانی، قدرت استقرار زیادی دارند.

جان هاکینز

ترجمه: ال ناز تجویدی

منابع در روزنامه موجود است

ترجمه: ال ناز تجویدی

منابع در روزنامه موجود است

منبع : روزنامه دنیای اقتصاد

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

تعمیر جک پارکینگ

خرید بلیط هواپیما

ایران شورای نگهبان مجلس شورای اسلامی انتخابات دولت حجاب حسین امیرعبداللهیان جنگ دولت سیزدهم حسن روحانی امیرعبداللهیان دانشگاه تهران

تهران شهرداری تهران هواشناسی سیل فضای مجازی قتل سامانه بارشی شهرداری باران آموزش و پرورش یسنا آتش سوزی

خودرو قیمت دلار قیمت طلا یارانه بازار خودرو قیمت خودرو بانک مرکزی دلار مسکن ایران خودرو حقوق بازنشستگان ارز

تلویزیون سینمای ایران نمایشگاه کتاب دفاع مقدس صدا و سیما رهبر انقلاب مسعود اسکویی صداوسیما موسیقی سریال مهران غفوریان تئاتر

رژیم صهیونیستی اسرائیل غزه فلسطین جنگ غزه حماس روسیه آمریکا اوکراین نوار غزه انگلیس ایالات متحده آمریکا

فوتبال پرسپولیس استقلال رئال مادرید لیگ برتر مهدی طارمی سپاهان جواد نکونام بارسلونا باشگاه استقلال بازی علی خطیر

باتری گوگل اپل آیفون پهپاد سامسونگ عکاسی ناسا مایکروسافت

ویتامین دیابت خواب بیمارستان سلامتی کاهش وزن چای فشار خون توت فرنگی آلرژی اعتماد به نفس