پنجشنبه, ۱۳ اردیبهشت, ۱۴۰۳ / 2 May, 2024

مجله ویستا

مروری بر تجربه کشورهای جنوب شرقی آسیا مراحل چهارگانه آزادسازی مالی

در بخش ارزی كشور، تعدد نرخهای ارز كه در زمان جنگ بین ایران و عراق بیش از ۷ نرخ بود در سال ۱۳۶۹ به سه نرخ كاهش داده شد. جدول به طور خلاصه تحولات نرخ ارز در ایران را طی سالهای (۸۱ – ۱۳۶۹) نشان داده شده است.در ابتدای سال ۱۳۷۲ تعداد نرخهای رسمی كه سه مورد بود، یكسان شد. به علاوه بعضی از مقررات پیچیده ارزی نیز آسان شد و محدودیتهای واردات از بین رفت. ولی نرخ یكسان شده به طور جامع تمام مبادلات را پوشش نمیداد. همان طور كه جدول نشان میدهد، به تدریج شكاف بین نرخ شناور و آزاد بیشتر شد و نهایتاً این اصلاحات از لحاظ سیاسی و اقتصادی غیر عملی شد. لذا در آذر سال ۱۳۷۲ سیاست یكسانسازی متوقف، و نرخ دلار آمریكا در ۱۷۵۰ ریال تثبیت، و كمیته تنظیم و تخصیص ارز معرفی شد. در ابتدا همه معاملات با این نرخ انجام میشد، ولی تدریجاً سطح پوشش آن به واردات كالاها و خدمات اساسی و بازپرداخت بدهیهای دولت محدود شد.شكاف بین نرخ ارز اسمی و بازار آزاد در سال ۱۳۷۲ به تدریج بیشتر شد. لذا برای مقابله با این مسئله مجدداً در سال ۱۳۷۳ برای واردات برخی اقلام مشخص و صادرات غیر نفتی نرخ صادراتی در نظر گرفته شد كه بالاتر از نرخ اسمی بود. اما این مسئله نتوانست از افزایش شكاف بین دو نرخ ارز جلوگیری كند. به همین دلیل از ابتدای خرداد ۱۳۷۴ تا تیر ماه ۱۳۷۶ خرید و فروش ارز در بازار آزاد ممنوع اعلام شد. در تیر ماه ۱۳۷۶ مجدداً نرخ ارز واریزنامهای به سیستم ارزی كشور اضافه شد كه طی آن صادر كنندگان اجازه داشتند ابتدا بخشی، و سپس تمامی ارز پیماننامه ارزی خود را از طریق بورس اوراق بهادار خرید و فروش كنند. این روند تا سال ۱۳۷۹ ادامه داشت. در مجموع سیاستهای نرخ ارز در فاصله سالهای (۸۰–۱۳۷۶) در جهت حفظ نرخ ارز اسمی نسبتاً با ثبات و حركت به سمت یكسانسازی نرخ ارز و مقررات ارزی و تخصیص منابع بر اساس كارایی بوده است، كه نهایتاً این سیاست در سال ۱۳۸۱ رسماً اجرا شد ولی هنوز هم به واردات كالاهای اساسی یارانهای به اندازه اختلاف نرخ ارز ۱۷۵۰ ریال با نرخ مورد توافق بانك مركزی پرداخت میشود.

نقش و جایگاه كشورهای در حال توسعه در شرایط انتقالی و درسهایی از آن

آزادسازی بازارهای مالی، یكی از سیاستهایی است كه به منظور بهبود وضعیت اقتصادی به ویژه عملكرد متغیرهای پولی مورد توجه كشورها بوده است.تجربه سایر كشورها نشان میدهد كه به منظور انجام اصلاحات مالی علاوه بر وضعیت با ثبات اقتصاد كلان، وجود شرایط مالی با ثبات نیز اهمیت دارد. در این زمینه مقررات ضعیف فعالیتهای سیستم بانكی محدودیتهایی را در اجرای موفقیتآمیز اصلاحات مالی ایجاد میكند. به طور مثال محدود كردن سیستم بانكی به اعطای وام با نرخهای ترجیحی به بخشهای مورد نظر دولت ممكن است موجب تخصیص غیر كارای پساندازها شود، تجربه برخی از كشورهای در حال گذار اروپای شرقی این مسئله را اثبات میكند.همچنین اصلاحات بخش مالی باید با پذیرش اصلاحاتی در مقررات بانكها از قبیل شفافیت بیشتر حسابها، افزایش رقابت و ایجاد مقررات قوی همراه باشد. برای مثال عدم رقابت بین بانكها، منجر به كاهش شكاف بین نرخهای وام و سپردهها نمیشود و تنها موجبات افزایش سود بانكها را از طریق افزایش شكاف بین نرخهای وام و سپردهها فراهم میآورد.با توجه به موارد مذكور در این قسمت تجربه اصلاحات مالی در چهار كشور آسیای جنوب شرقی شامل كشورهای تایلند، مالزی، اندونزی و كره جنوبی به طور مختصر بررسی میشود.اصلاحات مالی در تایلند

اصلاحات مالی در تایلند عمدتاً در جهت تحرك پساندازهای داخلی، با اهداف برآورد نیازهای صنعتی، آزادسازی و افزایش توان رقابت نهادهای مالی داخلی با نهادهای مالی خارجی در خصوص جریان سرمایههای خارجی بوده است. آزادسازی مالی در این كشور به طور تدریجی در طول دهه ۱۹۸۰ انجام گرفت. آزادسازی نرخ بهره بلندمدت به طور كامل در سال ۱۹۸۹ و سپس نرخهای بهره كوتاه مدت در سال ۱۹۹۰ و نرخ بهره وامها و سپردهها درسال ۱۹۹۲ اعمال شد. در فرایند اصلاحات مالی تایلند، تسهیلات با نرخ ترجیحی نیز وجود داشت، ولی سقف این وامها حداكثر تا ۱۰ درصد تسهیلات بانكی را تشكیل میداد كه ۹۰ درصد این تسهیلات به صادرات و بقیه به بخشهای صنعتی و فعالیتهای كشاورزی و توسعه روستایی تخصیص داده میشد. سقف وامهای ترجیحی در سال ۱۹۸۸ كاهش یافت و در سال ۱۹۹۰ به طور كامل حذف شد.توسعه بازار سرمایه از دیگر اهداف اصلی برنامه اصلاحات مالی تایلند بوده است و به شكل ایجاد و توسعه بازار سرمایه اولیه با هدف تأمین مالی مستقیم صنعت انجام گرفت و به شركتهایی كه در بورس پذیرفته شدهاند اجازه داده شد تا سهام جدید منتشر كنند. البته بازار سرمایه تایلند هنوز هم به خوبی توسعه نیافته است. عمده ابزارهای مالی قابل دسترس برای افراد شامل سپردههای بانكی، سهام و اوراقهای قرضه بهادار مدتدار نهادهای مالی در شركتهای بزرگ میباشد. درطول دهه ۱۹۸۰ و طی اجرای اصلاحات مالی در تایلند سهم بازار سرمایه از تأمین مالی سرمایهگذاری افزایش یافت به گونهای كه سهم پسانداز نهادهای مالی و بازار سرمایه از ۷/۷۰ درصد و ۶/۸ درصد در سال ۱۹۸۶ به ترتیب به ۷/۵۰ درصد و ۸/۲۸ درصد در سال ۱۹۹۱ تغییر یافت. در طی فرایند اصلاحات مالی جریان سرمایه نسبتاً آزاد بود، البته برخی محدودیتها بر خروج سرمایه به ویژه سرمایههای داخلی وجود داشت.

اصلاحات مالی در مالزی

در مالزی متغیرهای مالی در مراحل اولیه اصلاحات تحت كنترل بوده و در این مرحله بیشتر بر اصلاحات در بخش حقیقی اقتصاد تأكید میشد و اصلاحات در بخش واقعی اقتصاد، قبل از اصلاحات در بخش مالی صورت گرفت. از سال ۱۹۸۷ وقتی وضعیت اقتصادی رو به بهبود گذاشت، آزادسازی مالی نیز شروع شد. از آوریل ۱۹۸۷ تعیین سقف نرخهای بهره برای وام بخشهای اولویتدار به تدریج محدود شد و در سال ۱۹۸۹ به كلی تمام وامهای بخشهای اولویتدار برداشته شد و تنها برای وامهای مسكن با مالكیت شخصی با واحد كوچك و وامهای با مؤسسات كوچك تحت برنامه تضمین «مؤسسات تضمین اعتبارات» حفظ شد.توسعه بازار سرمایه از دیگر اهداف اصلاحات مالی مالزی بوده است. در دهه ۱۹۸۰ بازار سرمایه در مالزی به ویژه بازار دست دوم در اوراق بهادار دولتی توسعه داده شده است، كه این امر نقش بازار سرمایه را در فراهم نمودن نقدینگی برای اوراق بهادار دولتی، افزایش داد و بانك مركزی اجازه داشت تا عملیات بازار آزاد روی اوراق بهادار دولتی انجام دهد. آزادسازی حساب جاری در مالزی قبل از آزادسازی حساب سرمایه انجام شد. به طور كلی تا سال ۱۹۹۳ هیچ محدودیتی بر روی انتقالات سرمایه وجود نداشت.

اصلاحات مالی در اندونزی

اندونزی از سال ۱۹۷۱ كنترلهای خود را بر نرخ ارز كاهش داد كه در شرایط اقتصادی آن كشور این امر موجب كاهش كارایی تجارت و پرداختهای بینالمللی شد، به طوری كه اولویت اندونزی را مبنی بر اتصال به مركز مالی بینالمللی سنگاپور با مشكل مواجه كرد.به هر حال، كنترل شدید سیستم مالی داخلی تا سال ۱۹۸۳ باقی ماند. درسال ۱۹۸۳ حذف سقف نرخ بهره منجر به افزایش نرخ بهره سپردهها شد و تخصیص اعتبارات با نرخهای ترجیحی كاهش یافت و در این سال نرخ ارز نیز افزایش یافت كه منجر به بهبود در رقابتپذیری صادرات شد.طی سالهای ۸۵-۱۹۸۳ بازار سهام جاكارتا فعال و بازار اوراق بهادار ایجاد شد. در سال ۱۹۸۵ اصلاحاتی در بازار سرمایه ایجاد شد و شرایط لازم برای انتشار اوراق بهادار جدید فراهم شد، به طوری كه به بعضی از بانكهای تجاری امتیاز داده شد، تا اوراق قرضه و سهام با شرایط ترجیحی دریافت كنند. درسال ۱۹۸۷ مقرراتزدایی در بازار سهام انجام گرفت و به خارجیان اجازه داده شد، تا سهام داخلی خریداری كنند. در سال ۱۹۸۸ آزادسازی بانكها شروع شد. نرخهای ذخایر قانونی كاهش یافت كه این امر رقابت بین بانكها را تشدید كرد. در این سال اجازه تأسیس بانكها و مؤسسات جدید اعطا شد، تا بانكهای ایالتی و ملی رقابت داشته باشند و همچنین امكان گسترش شعبههای بانكهای داخلی و خارجی به وجود آمد.

بعد از آزادسازی بانكها و اجازه تأسیس بانكهای جدید و تسهیل شرایط برای ایجاد شعبه بانكهای قدیمی در طی سالهای ۸۹-۱۹۸۸، مقررات نظارتی از سوی بانك مركزی معرفی شد و تمامی بانكها موظف بودند كه در چارچوب قوانین مذكور فعالیت كنند.اصلاحات مالی در كره جنوبی

سیاست اعتباری كره جنوبی طی دهههای ۶۰ و ۷۰ میلادی به صورت كنترل اعتبارات بانكی و هدایت آن به سوی بنگاههای اقتصادی با مقیاس كوچك و متوسط بوده است. در ابتدای سال ۱۹۶۱ بانك خاصی در كره جنوبی تأسیس شد تا منابع مالی لازم را برای بنگاههای كوچك و متوسط فراهم كند.در سال ۱۹۶۵ بانكهای تجاری موظف شدند تا ۳۰ درصد كل وامهای اعطایی خود را به واحدهای تولیدی اعطا كنند. به علاوه، دولت برای رسیدن به اهداف خود، در سال ۱۹۶۷ كمیته حمایت مالی از بنگاههای صنعتی كوچك و بزرگ را تأسیس كرد و در سال ۱۹۷۲ صندوق تضمین اعتبارات ایجاد شد و در طول این دوره حمایت مالی خاصی از بنگاههای كوچك و متوسط به صورت اعطای وام با نرخ بهره یارانهای صورت گرفت. در دسامبر ۱۹۷۶ بیش از ۴۰ درصد وامهای بانكی محلی به این گونه بنگاهها اختصاص داده شد و در اكتبر ۱۹۸۰ در حمایت از بنگاههای صنعتی كوچك و متوسط مقرر گردید كه بانكهای ملی (غیر محلی) نیز حداقل سهم وام اختصاصی خود را به این گونه مؤسسات از ۳۰ درصد كل تسهیلات به ۳۵ درصد و بانكهای محلی از ۴۰ درصد به ۵۵ درصد افزایش دهند.اصلاحات مالی در كره جنوبی از ابتدای دهه ۸۰ شروع شد. سیاست اعتبارات ترجیحی در این كشور از سال ۱۹۸۲ برداشته شد و از نیمه دوم سال ۱۹۸۲ نرخهای بهره یارانهای به بخشهای اولویتدار حذف شد. هدف اصلاح بخش مالی در این كشور این بود كه استفاده از ابزارهای بازار، جایگزین تخصیص منابع بر اساس اعتبارات ترجیحی بانكی شود. در دسامبر سال ۱۹۸۸ نرخ سود كوتاه مدت بانكها در این كشور آزاد شد و از سال ۱۹۹۳ كلیه نرخهای بهره آزاد شد و همچنین كنترل مستقیم اعتبارات بانكی از اوایل دهه ۱۹۸۰ كاهش یافت.

مروری بر مراحل اصلاحات مالی در كشورها

درسهایی كه از تجربیات گذشته كشورها حاصل میشود گویای این است كه برای عملی كردن برنامه آزادسازی مالی باید مراحل زیر را طی كرد.

- قدم اول، بهبود و یا اصلاح وضعیت مالی و كلان اقتصادی شامل:

۱- كاهش نرخ تورم

۲- كاهش كسریهای بودجه دولت

۳- سیاستهای پولی و اعتباری غیر انبساطی

۴- اصلاح نرخهای ارز و با ثبات كردن تراز پرداختها

۵- اصلاح و سازماندهی بازارهای مالی

- قدم دوم، توسعه ابزارهای پولی غیر مستقیم شامل:

۱- معرفی و یا دوباره فعال كردن ابزارهای پولی غیر مستقیم

۲- آزاد كردن نرخهای بهره بر روی این ابزارها

۳- معرفی تسهیلات تأمین مالی مجدد بانك مركزی

۴- تقویت نظارت و مقررات بانكی، نظارت بر بدهیها

- قدم سوم، افزایش رقابت بین بانكها

۱- اجازه دادن به فعالیت مؤسسات مالی غیر بانكی برای رقابت بانكها

۲- اجازه فعالیت و یا گسترش بانكهای خصوصی

۳- اجازه فعالیت به بانكهای خارجی

- قدم چهارم، برداشتن ابزارهای مستقیم سیاست پولی

۱- آزادسازی كامل نرخ تسهیلات بانكی و نرخهای سپرده بانكی

۲- از بین بردن سقفهای اعتباری مستقیم

آزادسازی مالی، یكی از اجزای استراتژی توسعه صنعتی است. تجربه كشورهای جنوب شرقی آسیا حاكی از آن است كه دستیابی به ثبات اقتصاد كلان پیش از اصلاحات مالی، و همچنین اصلاح ساختاری و توسعه نهادی در بخش مالی، به ویژه نظارت مالی احتیاطی، به عنوان پیششرطهای آزادسازی كاملاً ضروری است. در خصوص شرایط اولیه متغیرهای اقتصاد كلان توجه به كاهش نرخ تورم، كاهش كسریهای بودجه دولت و تراز پرداختها و همچنین اصلاح نرخ ارز از اهمیت بیشتری برخودار است. توسعه نهادهای مالی از قبیل توسعه بازار سهام، اوراق بهادار، اجازه فعالیت به مؤسسات مالی غیر بانكی به عنوان نهاد مكمل برای تأمین مالی بخش صنعت در كنار بانكها و همچنین توسعه ابزارهای غیر مستقیم پولی جهت تنظیم سیاستهای پولی از دیگر نكاتی هستند كه در فرایند اصلاحات مالی باید به آن توجه داشت.نكته دیگری كه از تجربه این كشورها حاصل میشود این است كه سرعت اصلاحات مالی متفاوت بوده و به شرایط اقتصادی كشورها بستگی داشته است. كنترلهای نرخ بهره و سقف تسهیلات بانكی به بخشهای مورد نظر دولت به طور تدریجی حذف و در این فرایند به مؤسسات و واحدهای تولیدی كوچك در اعطای تسهیلات اولویت داده شده است. در حالی كه واحدهای بزرگ در تأمین منابع مالی بهطور عمده بر بازار سرمایه متمركز بودهاند.در حال حاضر بازار پولی كشور با مشكلاتی از قبیل تعیین اداری نرخ سود سپردهها و تسهیلات، تعیین اداری سهم بخشهای اقتصادی از تسهیلات بانكی با نرخ سودهای متفاوت، وجود شكاف بالای بین نرخ سود رسمی و غیر رسمی و عدم رقابت بین بانكها مواجه است. در نتیجه استفاده از تجربه كشورهای جنوب شرقی آسیا در جهت اصلاحات مالی به منظور بهبود وضعیت عملكرد متغیرهای پولی ضروری به نظر میرسد.

منبع : مجله گسترش صنعت

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید بلیط هواپیما

ایران دولت رهبر انقلاب روز معلم معلمان نیکا شاکرمی مجلس شورای اسلامی مجلس دولت سیزدهم حجاب شهید مطهری شورای نگهبان

تهران هواشناسی زلزله معلم شهرداری تهران سیل قوه قضاییه آموزش و پرورش پلیس سلامت سازمان هواشناسی دستگیری

خودرو قیمت خودرو بانک مرکزی قیمت دلار دلار ایران خودرو قیمت طلا سایپا کارگران بازار خودرو تورم قیمت

مشهد مسعود اسکویی فضای مجازی تلویزیون سریال سینمای ایران سینما دفاع مقدس موسیقی تئاتر

دانشگاه علوم پزشکی مکزیک

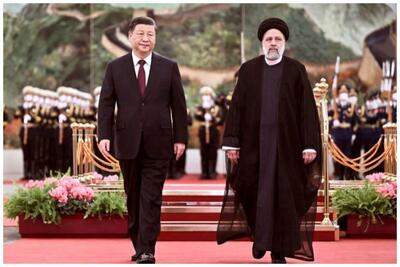

رژیم صهیونیستی غزه فلسطین اسرائیل آمریکا جنگ غزه روسیه چین نوار غزه حماس عربستان ترکیه

استقلال پرسپولیس سپاهان تراکتور لیگ برتر ایران باشگاه استقلال فوتبال رئال مادرید بایرن مونیخ لیگ قهرمانان اروپا لیگ برتر باشگاه پرسپولیس

اینستاگرام همراه اول دبی واکسن تبلیغات اپل ناسا گوگل وزیر ارتباطات پهپاد

کبد چرب بیماری قلبی کاهش وزن دیابت داروخانه ویتامین طول عمر بارداری