سه شنبه, ۱۸ اردیبهشت, ۱۴۰۳ / 7 May, 2024

مجله ویستا

شفافسازی حسابهای بانکها

شفافیت در مباحث مختلف تعابیر مختلفی میتواند داشته باشد، اما در مباحث مالی منظور از شفافیت، کیفیت اطلاعات مالی می باشد. اطلاعات مالی شرکتها و بانکها در صورتهای مالی آنها نشان داده میشود و منظور از شفافسازی، توزیع گزارشهای مالی با کیفیت مناسب میباشد.

اما آن چیزی که در اینجا اهمیت بسیار بالایی دارد این موضوع است که کیفیت صورشتهای مالی از اطلاعات درون آنها ناشی میگردد. اهمیت این شفافیت و کیفیت در صورتهای مالی باید در جایی خود را متجلی کند و آن در ارزیابی سهام شرکت میباشد. بنابراین هدف اصلی از ارایه صورتهای مالی شفاف، ارزیابی صحیح و واقعی از قیمت سهام شرکت است.

در ارزیابی سهام بانکها نیز اطلاعات از اهمیت بسیار بالایی برخوردار است. هر چه شفافیت گزارشیهای مالی افزایش یافته و از استانداردها و ضوابط معتبر در تهیه و حسابرسی گزارشها استفاده شود، ریسک اطلاعات کاهش یافته و بر قیمت سهام تاثیر مثبت خواهد گذاشت.

از دلایل دیگر اهمیت شفافیت در صورتهای مالی میتوان به موارد ذیل اشاره کرد:

▪ با توجه به مواد قانون پولی و بانکی کشور، بانکهای ایران میتوانند تا سقف ۴۰ درصد سهام خود را به اشخاص حقیقی یا حقوقی خارجی واگذار کنند و از دید سرمایهگذاران خارجی استانداردها و ضوابط گزارشگری مالی بسیار با اهمیت تلقی میشود.

▪ همچنین بر اساس تحقیقات به عمل آمده یکی از دلایل ریسک بالای کشورها نیز ضوابط گزارشگری مالی و حسابرسی اعلام شده است.

● مصادیق عدم شفافیت در صورتهای مالی بانکها

با توجه به تغییر و تحولات زیادی که در صنعت بانکداری و استانداردها و ضوابط حسابداری، گزارشگری مالی و مدیریت ریسک صورت گرفته است، در شکل و ضوابط گزارشگری بانکهای ایران نارساییهای زیادی مشاهده میشود که نتیجه آن افزایش ریسک اطلاعات بانکها بوده و عواقب و پیامدهای آن بسیار قابل توجه خواهد بود.

برخی از نارساییهای مهم در ضوابط گزارشگری مالی بانکها عبارتند از:

۱) عدم اشاره به ریسکهای موجود در صنعت بانکداری و همچنین راهکارهای کاهش ریسکهای مزبور

۲) عدم محاسبه نسبت کفایت سرمایه و انتشار آن در صورتهای مالی

در انتشار نسبت کفایت سرمایه در صورتهای مالی، بانک ملزم است استفاده کنندگان از صورتهای مالی را به انواع ریسکهایی که بانک متقبل شده آگاه سازد و اجزای سرمایه را با توجه به قابلیت آنها در جذب زیانها تعریف کند.

۳) عدم وجود شکل مناسب صورتهای مالی بانکها که در آن قابلیت مقایسه وجود داشته باشد.

۴) عدم ارایه تسهیلات اعطایی با تجزیه سنی. این عمل باعث می شود تا استفاده کنندگان نتوانند از صورتهای مالی نسبت به حجم تسهیلات سررسید گذشته و معوق و به ویژه زمان انقضای سررسید آن آگاهی یابند.

۵) شکل سود و زیان بانکها با تأکید بر سپردهگذاران تهیه میشود و ارزش پیشبینی آن برای سهامداران مورد تردید است.

۶) در دستورالعمل تعیین درآمدهای مشاع و ضوابط شناخت درآمد، برای شناخت درآمد سرمایهگذاری از استانداردهای آمریکا (FASB۱۱۵) استفاده شده است، در صورتیکه استاندارد حسابداری ملی در این خصوص وجود دارد.

۷) تعیین ذخیره عمومی اگر چه محافظهکارانه است، ولی بر سود بانکها تأثیر دارد. در بسیاری از کشورها بانکها ملزم هستند صرفاً ذخیره خاص را در حسابها منظور نمایند. مسلماً این محافظهکاری میتواند بر سود دریافتی سهامداران فعلی و آتی تأثیر داشته و به نفع یک گروه و به ضرر گروه دیگر باشد.

۸) روشهای محاسبه استهلاک حدود چهار دهه پیش تعیین شده و با استانداردهای حسابداری و قانون مالیاتهای مستقیم ناسازگار است و برای گزارشگری مالی به سرمایهگذاران مناسب نیست.

۹) بانکهای دولتی صندوق بازنشستگی مخصوصی دارند. عموماً طرحهای بازنشستگی به دو گروه با مزایای معین و با کمک معین طبقهبندی میشوند. در طرحهای با مزایای معین تعهدات کارفرما پرداخت مزایای بازنشستگی و نه پرداخت حق بیمه است. بنابراین لازم است تعهدات بر اساس روشهای اکچوئری تعیین و هرگونه کسری بدهی شناسایی و هزینه شود که تأثیر مستقیمی بر ارقام سود و زیان گزارش شده بانکها خواهد داشت.

● اقدامات انجام شده در راستای شفافسازی حسابها در آستانه خصوصیسازی بانکها

شفافسازی اطلاعات مالی و اصلاح ساختار مالی بانکها قبل از خصوصیسازی از اهمیت بسیار بالایی در عرضه موفق سهام بانکها خواهد داشت.

همانطور که عنوان شد ارزیابی قیمت سهام بانکها، باعث خواهد شد که هم سهامداران و هم خود بانکهای خصوصی شده از واگذایها متضرر نشوند. اگر قیمت سهام بالاتر از قیمت واقعی تعیین شود باعث خواهد شد که سهام از اقبال عمومی برای خرید برخوردار نشود و بر عکس اگر پایینتر از قیمت واقعی گذاشته شود باعث حراج سهام بانکها خواهد شد.

در این راستا اقدامات زیادی توسط کارگروهها و کمیتههای مختلف در بانکهای مشمول خصوصیسازی انجام گرفته که در ادامة مباحث به اقدامات کارگروه اصلاح ساختار مالی و کمیته شفافسازی به نمایندگی بانک تجارت پرداخته میشود.چون هدف از این گزارش ارائه اقدامات صورت گرفته در راستای شفاف سازی حسابها می باشد بنابراین به این قسمت بصورت مفصلتر پرداخته شده است.

الف) اقدامات کارگروه اصلاح ساختار مالی

این کارگروه جزو یکی از سه کارگروهی میباشد که زیر نظر وزارت امور اقتصادی و دارایی مقدمات خصوصیسازی بانکها را انجام میدهند.

این کارگروه تا کنون اقدام به برگزاری بیست جلسه نموده و دستیابی به اهداف زیر را در دست اقدام داشته است:

۱) شفافسازی داراییها،

۲) شفافسازی مطالبات،

۳) چیدمان مطلوب شعب،

۴) ارزیابی قیمت سهام

در راستای شفافسازی داراییهای بانکها، دفاتر کل چهار بانک مشمول خصوصی مورد بررسی قرار گرفت و طی جلسات متعدد و فشرده، کلیه اقلام سرفصلهای دفاتر کل، مورد به مورد بررسی گردیده و در مواردی که نیاز به اخذ مجوز، استعلام و رهنمود از مراجع و ارگانهای ذیربط داشت، این موارد استخراج و در قالب پیشنهادات اجرایی به وزارت امور اقتصادی و دارایی ارایه گردید.

در مرحله بعد در قالب یک برنامه زمانبندی، اقدامات پیشنهادی توسط تمامی بانکهای مشمول اجرا و یا در دستور کار جهت اقدامات آتی در زمان مناسب قرار گرفت.

مهترین اقدامات انجام شده این کارگروه در خصوص شفافسازی داراییها عبارتند از:

▪ تجدید ارزیابی داراییها

در تجدید ارزیابی انجام شده در سال ۱۳۸۳، با توجه به گزارش سازمان حسابرسی به مجمع عمومی فوقالعاده صاحبان سهام بانکها در خصوص افزایش سرمایه آنها از محل تجدید ارزیابی داراییها، دستورالعمل مشخصی که در آن مبانی و معیارهای ارزیابی به منظور دستیابی به نتایج قابل اتکاء تعریف شده باشد، تهیه نگردیده و ارزیابیهای انجام شده به طور عمده متاثر از قضاوت فردی بوده است. همچنین نتایج حاصل از ارزیابی مجدد تعدادی از شعب بانک توسط تیم کارشناسی منتخب این سازمان (متشکل از کارشناسان رسمی دادگستری و کارشناس بانکها) و مقایسه آن با نتایج ارزیابیهای انجام شده توسط بانک در مجمع عمومی بیانگر ارزیابی داراییها توسط بانک به قیمت کمتر از قیمت روز میباشد. نتیجتاًًٌَ پیشنهاد ارزیابی مجدد داراییها ارائه شد. اما نظر سازمان خصوصی سازی به عنوان متولی امر قیمت گذاری شرکتهای صدر اصل ۴۴ قانون اساسی مبنی بر استفاده از روش سودآوری و عدم نیاز به تجدید ارزیابی کل داراییها میباشد. بلکه فقط داراییهای بلااستفاده و املاک تملیکی مورد ارزیابی مجدد قرار خواهد گرفت.

۱) اموال منقول

از آنجا که اموال موضوع این سر فصل استهلاکپذیر بوده و عمدتاً قیمت جاری آنها برابر یا کمتر از قیمت دفتری است، پیشنهاد شد که ملاک ارزیابی ارزش آنها، قیمت دفتری باشد.

۲) داراییهای نامشهود

در این سرفصل چهار مورد مهم وجود دارد که عبارتند از :

۱) سرقفلیهای شعب

۲) ارزش نرمافزارهای تولید داخل بانکها

۳) ارزش واقعی منابع انسانی،

۴) ارزش تجاری نام بانک

سرقفلیهای شعب طبق روال مرسوم تجدید ارزیابی خواهند شد و در خصوص نرمافزارهای موجود بانکها، پیشنهاد شد که توسط کارشناس رسمی دادگستری و یا کارشناسان انفورماتیک بانکها (بنا به صلاحدید مقامات وزارت امور اقتصادی و دارایی، سازمان خصوصیسازی و سازمان بورس) قیمتگذاری شوند.

۳) وثایق تملیکی (زیرمجموعه سرفصل اموال غیرمنقول)

در اجرای ماده ۶۲ قانون برنامه سوم توسعه مبنی بر تجدید ارزیابی داراییهای ثابت بانکها در سال ۱۳۸۳، وثایق تملیکی بانکها مورد ارزیابی قرار نگرفته است. مطابق مقررات، بانکها مکلفند که وثایق تملیک شده را حداکثر ظرف ۲ سال به فروش برسانند، لیکن بدلیل مشکلات حقوقی و نیز فرهنگ حاکم در خصوص عدم خرید وثایق تملیکی در بسیاری از موارد (بویژه در شهرهای کوچک) ، وثایق تملیک شده در موعد مقرر و حتی سالها پس از آن به فروش نمیرسند.در هر صورت این وثایق جزء داراییهای بانکها محسوب شده و توصیه میشود که هنگام واگذاری بانک به بخش خصوصی، ارزش واقعی این دارییها در قیمتگذاری سهام بانک ملاک عمل قرار گیرد. بنابراین پیشنهاد میشود که مجمع عمومی بانک مجوز ارزشگذاری وثایق تملیکی را صادر نماید.

در خصوص شیوة ارزشگذاری، به لحاظ صرفهجویی در هزینهها پیشنهاد میشود که مطابق ماده ۶۲ برنامه سوم توسعه، کارشناسان منتخب سیستم بانکی، طبق روال تجدید ارزیابی سال ۱۳۸۳، اقدام به ارزشگذاری وثایق تملیکی بنمایند. این ارزشگذاری برای مواردی خواهد بود که بیش از ۶ ماه از ارزشگذاری کارشناس رسمی دادگستری گذشته باشد.

● سایر داراییها

در این سرفصل حساب بدهکاران موقت (ارز و ریال) وجود دارد که برخی از اقلام آنها قدیمی بوده و دیگر قابلیت وصول ندارند. همچنین در مواردی طرف این حساب در بستانکاران موقت ثبت شده، لیکن تهاتر نشدهاند.

مقرر گردید اقلام مذکور در حساب فوق بررسی و موارد قدیمی که با تایید مدیر و بازرس منطقه (استان) امکان وصول ندارند،جهت هزینه شدن به هیأت مدیره بانک پیشنهاد شود. همچنین بدهکاران موقت و بستانکاران موقت (ارز و ریال) هر دو با هم بررسی شوند و مواردی که لازم است تهاتر شوند.

● ارزیابی قیمت سهام

۱) تجدید ارزیابی دارائیهای غیر منقول داخل کشور با تایید مجمع عمومی بانکها که میتواند به یکی از روشهای زیر انجام گردد:

▪ توسط کارشناسان رسمی دادگستری

▪ توسط کارشناسان منتخب بانک

۲) تجدید ارزیابی دارائیهای منقول داخل کشور با توجه به اینکه استهلاک این اموال طی سه سال میباشد لذا پیشنهاد میگردد با قیمت دفتر در حسابها منظور گردد.

۳) ارزیابی نرمافزارهای بانک (توسط کارشناسان رسمی انفورماتیک یا حداقل به قیمت دفتری)

۴) ارزیابی شعب خارج از کشور ( توسط مؤسسات صلاحیتدار خارج از کشور)

۵) ارزیابی سهام شرکتهای بانک در داخل کشور شامل شرکتهای بورسی و غیر بورسی

شرکتهای بورسی به قیمت تابلو قیمتگذاری میشوند

شرکتهای غیر بورسی به یکی از روشهای زیر ارزشگذاری میشوند:

تعیین قیمت سهام شرکتهای غیر بورسی میتواند ترکیبی از روشهای تجدید ارزیابی دارائیها و ارزش فعلی سرمایه گذاری با نرخ سود مورد انتظار باشد.

● محاسبه ارزش کسب کار(Goodwill):

الف) ارزش متعارف خالص دارائیهای بانک (پس ازکسر استهلاک و ذخائر)

ب) تعیین و محاسبه نرخ بازده متعارف حقوق صاحبان سهام در صنعت بانکداری ایران در سه سال گذشته.

ج) تعیین نرخ بازده حقوق صاحبان سهام در بانک مورد ارزیابی (در چند دوره)

الف × (ب - ج) = ارزش کسب و کار۰

▪ سود تحقق نیافته:

بر طبق استانداردهای حسابداری، مابه التفاوت ارزش خالص دارائیها و محاسبه ارزش کسب و کار (محاسبات فرمول فوق) مساوی است با سود تحقق نیافته که متعلق به صاحبان سهام است و در ردیف حقوق صاحبان سهام قابل ثبت میباشد.

▪ مابهالتفاوت نرخ ارز غیر فاینانس / غیر معاف

بانک مرکزی، بانکهای دولتی را ملزم به اقدام قضایی علیه مشتریانی که بابت مابهالتفاوت نرخ ارز غیرفاینانس قرارداد لازم را با بانکها منعقد نکردهاند، نموده است. لیکن از یکسو بانکها به لحاظ اصول مشتریمداری نمیتوانند علیه مشتریان عمده و ارزنده خود دعوی قضایی بنمایند و از سوی دیگر مقامات قضایی نیز در غالب موارد حق را به مشتری میدهند و اقدام قضایی منتج به وصول مطالبات نمیشود. در این خصوص به منظور شفافشدن حسابهای بانکها، پیشنهاد شد که مذاکرات لازم با بانک مرکزی جهت رفع مشکل صورت پذیرد .

▪ ضمانتنامههای قدیمی بانکها

یکی دیگر از مشکلات بانکهای عضو کارگروه، بحث ضمانتنامههای قدیمی بانکها میباشد. در این خصوص تعداد قابل توجهی ضمانتنامه قدیمی در بانکها موجود میباشد که ذینفع آنها وزارتخانهها هستند، لیکن ضمانتخواه وجود ندارد و بعضاً موضوع ضمانتنامه نیز منتفی شده است. به جهت شفافسازی تعهدات بانکها و رهایی از اینگونه ضمانتنامهها، کارگروه پیشنهاد نمود که وزارت امور اقتصادی و دارایی از طریق ذیحسابی وزارتخانهها، نسبت به تعیین تکلیف اینگونه ضمانتنامهها اقدام نماید.

در این خصوص پیشنهاد شد که بانکهای عضو کارگروه فهرست کلیه ضمانتنامههای قدیمی و جدید را استخراج نموده و این فهرست را برای وزارت امور اقتصادی و دارایی ارسال تا با همکاری ذیحسابیهای وزارتخانهها، ضمانتنامههای بالای سه سال را تعیین تکلیف نموده و آن دسته از ضمانتنامههایی که موضوع آنها پایان و یا منتفی شده است را ابطال نمایند.

▪ مطالبات معوق قدیم

در این خصوص پیشنهاد شد که بانکها فهرستی از مطالبات معوق قدیم لاوصول را جهت اخذ مجوز سوخت شدن (write off) آنها به مجمع عمومی ارائه نمایند، که این اقدام صورت پذیرفته است.

▪ تعهدات بابت مطالبات سهامداران

از آنجا که بانکهای عضو کارگروه دارای سهامدارانی مربوط به قبل از ملی شدن بانکها هستند که هنوز جهت تعیین تکلیف مراجعه ننمودهاند، لذا مراجعه آنها و ادعای سهامداران، پس از خصوصیشدن مشکلاتی را برای این بانکها بدنبال خواهد داشت. کارگروه پیشنهاد داده که فهرستی از این سهامداران اولیه ارائه تا توسط آن تکلیف مقتضی با توجه به ضوابط حقوقی و قانونی تعیین گردد. این موضوع جهت تصمیم گیری نهایی به اطلاع هیات عالی واگذاری رسانده شده است. در این خصوص پیشنهاد شد که دولت مسئولیت هرگونه ادعای احتمالی سهامداران قدیم را پس از خصوصی شدن بانکها بپذیرد و بانکهای خصوصی شده مسئولیتی در قبال این ادعاها نداشته باشند. این موضوع جهت تصویب به مجمع عمومی بانکها منعکس شده است.

▪ تمبرهای مالیاتی قدیمی بلا استفاده

تعدادی تمبر مالیاتی قدیمی در برخی از بانکها وجود دارد که از نظر مبلغ، رقم قابل توجهی نمیباشد، لیکن بدلیل کم بودن ارزش هر تمبر، قابلیت استفاده با نرخهای کنونی ابطال تمبرهای مالیاتی را ندارند. ارزش این تمبرها به عنوان دارایی در صورتهای مالی وجود دارد، لیکن بدلیل فوقالذکر، قابلیت استفاده ندارند. لذا پیشنهاد شده که مجمع عمومی بانکها، مجوز هزینه کردن این تمبرها و خروج از سرفصل داراییها را صادر نماید.

▪ سکه و جواهرات قدیمی بانکها

سکه و جواهرات قدیمی موجود در داراییهای بانکها تا کنون ارزشگذاری نشدهاند. از آنجا که این جواهرات جزء داراییهای بلااستفاده بانکهای مشمول خصوصیسازی است، لذا قبل از واگذاری به بخش خصوصی، میباید ارزشگذاری شده و در قیمت سهام مدنظر قرار گیرد. لذا، پیشنهاد شده سکهها و جواهرات قدیمی بانکها توسط کارشناس خبره ارزشگذاری شود.

در خصوص متولی نگهداری این جواهرات، پیشنهاد اول این است که جواهرات مذکور به عنوان پشتوانهای برای بانکها در هر بانک بماند. پیشنهاد دوم آن است که جواهرات با قیمتهای تعیین شده از بانکها خریداری و در خزانه کل کشور نگهداری شود.

▪ مطالبات بانکها از دولت

پس از بحث و بررسی بدلیل مشکلات متعدد در ثبت حسابداری اینگونه مطالبات، مقرر گردید که از سوی کار گروه دستورالعملی برای ثبت این حسابها به بانکهای عضو کار گروه پیشنهاد شود. در این خصوص مقرر گردید دستورالعمل پیشنهادی بر پایه تجربه بانک تجارت بصورت گروه حساب تعریف شود که زیر مجموعه حساب مطالبات از دولت در دفاتر کل بانک باشد. بدین ترتیب این مطالبات از یک سو در دفاتر کل ثبت میشوند و از سوی دیگر از دفاتر شعب حذف نمیشوند و بنابراین همچنان وظیفه پیگیری و وصول آنها به عهده شعب خواهد بود. همچنین در خصوص تسهیلات تبصرهای به تضمین دولت مقرر شد که در هنگام انتقال به مطالبات معوق در سر فصل مطالبات از دولت ثبت شوند. پس از بررسی دستورالعمل بانک تجارت، اعضای کارگروه این دستورالعمل را (دستورالعمل پیوست) به عنوان دستورالعمل واحد برای کلیة بانکها پیشنهاد دادند.

▪ تسهیلات اعطایی به بانک کشاورزی

در سالهای گذشته، بنا به تکلیف شورای پول و اعتبار، بانکها از محل کاهش نرخ سپرده قانونی، تسهیلاتی را به بانک کشاورزی اعطا نمودند. نظر به اینکه علیرغم تمدید متوالی اقساط، مطالبات بانکها به موقع پرداخت نمیشود، لذا به جهت شفافسازی داراییهای بانکها پیشنهاد شد که تسهیلات اعطایی مذکور از سرفصل تسهیلات بین بانکی خارج و به مطالبات بانکها از دولت منتقل و در کنار مطالبات از دولت، تعیین تکلیف شود.

▪ چیدمان مطلوب شعب

در این خصوص بانکها اقداماتی را در سالهای اخیر نسبت به اصلاح شبکه شعب به انجام رساندهاند. لیکن در جلسات کارگروه در خصوص چگونگی شناسایی شعب غیر ضرور و اقدام به تعطیلی و ادغام آنها بحث و بررسی صورت گرفت. در این خصوص تجربیات هر بانک مطرح و بر اساس آن شاخصهایی جهت شناسایی پیشنهاد شد

▪ سایر اقدامات کارگروه

سایر سرفصلهایی که این کارگروه نسبت به وضعیت آنها تعیین تکلیف نموده از قرار زیر می باشد:

۱) موجودی نزد بانک مرکزی

۲) مطالبات از بانک مرکزی

۳) موجودی نزد بانکها

۴) قرض الحسنه اعطایی به بانکها

۵) تسهیلات در تعهد و در تضمین دولت

۶) تسهیلات اعطایی غیر دولتی

۷) اموال غیر منقول

۸) حسابهای داخلی

۹) حساب وجوه اداره شده

۱۰) مطابات معوق دولتی

منبع : سایت بیلان

این مقاله در همایش شفافیت در گزارشگری مالی نظام بانکی کشور ارائه شده.

فهرست مطالب:

۱- ضرورت بازنگری در ضوابط گزارشگری بانکها،علی رحمانی،مدیر عامل شرکت بورس اوراق بهادار تهران

۲- صورتهای مالی بانکها دستورالعمل واحدی ندارد،روزنامه دنیای اقتصاد چهارشنبه ۱۹ اردیبهشت ۱۳۸۶

۳- صورتجلسات کارگروه اصلاح ساختار مالی

نویسنده : ناصر سالار - قائم مقام مدیر عامل بانک تجارت - تیر ماه ۱۳۸۶

این مقاله در همایش شفافیت در گزارشگری مالی نظام بانکی کشور ارائه شده.

فهرست مطالب:

۱- ضرورت بازنگری در ضوابط گزارشگری بانکها،علی رحمانی،مدیر عامل شرکت بورس اوراق بهادار تهران

۲- صورتهای مالی بانکها دستورالعمل واحدی ندارد،روزنامه دنیای اقتصاد چهارشنبه ۱۹ اردیبهشت ۱۳۸۶

۳- صورتجلسات کارگروه اصلاح ساختار مالی

نویسنده : ناصر سالار - قائم مقام مدیر عامل بانک تجارت - تیر ماه ۱۳۸۶

منبع : سایت حسابیران

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

تعمیر جک پارکینگ

خرید بلیط هواپیما

حماس ایران غزه رافائل گروسی رهبر انقلاب نیچروان بارزانی مجلس شورای اسلامی شورای نگهبان انتخابات دولت حسین امیرعبداللهیان رسانه

هواشناسی تهران قتل شهرداری تهران حجاب قوه قضاییه فضای مجازی آموزش و پرورش سلامت سیلاب سازمان هواشناسی شهرداری

قیمت خودرو مالیات قیمت دلار ایران خودرو خودرو قیمت طلا بانک مرکزی بازار خودرو حقوق بازنشستگان دلار مسکن قیمت

نمایشگاه کتاب تئاتر سریال افعی تهران تلویزیون سینمای ایران دفاع مقدس مسعود اسکویی صدا و سیما سینما

دانشگاه آزاد اسلامی دانش بنیان فضا

اسرائیل رژیم صهیونیستی جنگ غزه فلسطین آمریکا رفح روسیه چین اوکراین طوفان الاقصی نوار غزه طالبان

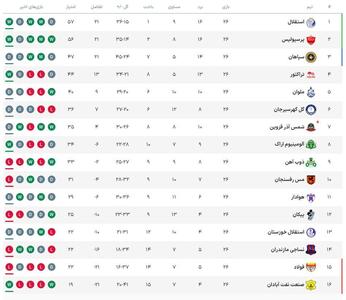

استقلال فوتبال ذوب آهن پرسپولیس لیگ برتر نساجی لیگ برتر ایران لیگ برتر فوتبال ایران جواد نکونام سپاهان رئال مادرید بازی

هوش مصنوعی اپل سامسونگ باتری دوربین مایکروسافت آیفون گوگل ناسا

رژیم غذایی بیماران خاص زیبایی بیمه کاهش وزن دندانپزشکی فشار خون سبزیجات

![بهترین گوشی ها برای تولید محتوا [اردیبهشت ۱۴۰۳] - زومیت](/news/u/2024-05-06/zoomit-ld09r.jpg)