پنجشنبه, ۱۳ اردیبهشت, ۱۴۰۳ / 2 May, 2024

مجله ویستا

نقدی بر دیدگاههای تغییر پایه نظام بیمهای - طرحهای شکستخورده در دست تدوین

از آنجایی كه تاكنون پس از اظهارات رئیس جمهور محترم هیچگونه توضیحی از سوی وزارت رفاه به عنوان متولی نظام جامع رفاه و تأمین اجتماعی و همچنین سازمان تأمین اجتماعی صورت نگرفته و احتمال این میرود كه چنین تصمیم مهمی در پشت درهای بسته اتخاذ گردد و این تغییر و تحول میتواند سرنوشت دهها میلیون نفر از بیمهشدگان را دستخوش حوادث غیرمترقبهای قرار دهد بر آن شدیم تا جایگاه نظام تأمین اجتماعی و همچنین پیشنهاد رئیس جمهور محترم درخصوص ایجاد صندوق حسابهای انفرادی برای یك یك بیمهشدگان را تبیین نماییم.

ابتدائاًٌ لازم میبینم كه به جایگاه تأمین اجتماعی به عنوان یكی از مناسبترین راهكارهای تحقق عدالت اجتماعی و حفظ حرمت و كرامت انسانها اشارهای داشته باشم. اصول و مبانی تأمین اجتماعی ریشه در تعالیم اصیل اسلامی دارد و درواقع جزو اهداف عالی نظام جمهوری اسلامی نیز هست. در قانون اساسی جمهوری اسلامی اصل ۲۹ تأمین اجتماعی را یك حق همگانی دانسته كه دولت مكلف است آن را هم از طریق بكارگیری درآمدهای عمومی و هم با استفاده از منابع حاصل از مشاركت مردم برای افراد جامعه تأمین نماید. همچنین در سند چشمانداز بیست ساله نظام جمهوری اسلامی كه به تأیید مقام معظم رهبری رسیده است برخورداری از تأمین اجتماعی، فرصتهای برابر، توزیع مناسب درآمد، نهاد مستحكم خانواده به دور از فقر و فساد و تبعیض به عنوان یكی از اصول كلی این سند مورد توجه قرار گرفته است.

باید متذكر شد كه تأمین اجتماعی اهداف زیر را دنبال مینماید:

۱) كاهش فقر و تأمین معیشت افراد جامعه در هنگام قطع یا كاهش درآمد

۲) تأمین و ارتقاء سطح بهداشت و سلامت جامعه

۳) ایجاد آرامش خاطر نیروی كار و صاحبان سرمایه و افزایش كارآمدی اقتصادی كشور

۴) ایفای نقش در نظام بازتوزیع درآمدها برای برقراری عدالت اجتماعی

به همین دلیل بیمههای اجتماعی كه با مشاركت كارگران، كارفرمایان و دولتها شكل میگیرد در جهان به عنوان پایدارترین راهكار تأمین اجتماعی شناخته شده و در قوانین كشور ما نیز نسبت به سایر روشها دارای اولویت و محوریت اساسی است.

بیمههای اجتماعی، جمعیت شاغل، فعال و سالم را تحت پوشش قرار میدهد و برای سرمایههای انسانی كشور در نظام اقتصادی تأمین اطمینان به حساب میآید. همچنین منابع مالی آن حاصل مشاركت كارگران و كارفرمایان است كه متناسب با دستمزد و درآمدهاشان حق بیمه پرداخت میكنند. مهمترین و كلیدیترین ویژگی نظام بیمههای اجتماعی، عدم اتكا به بودجه دولتها است. بنابراین نه تنها تأمین اجتماعی تحت تأثیر بعضی از سیاستهای اقتصادی دولتها قرار نمیگیرد بلكه به هنگام بحرانهای كلان كشور با خدمترسانی صحیح به جامعه تحت پوشش، بار سنگینی را از روی دوش دولتها بر میدارد. از آنجایی كه نظامهای بیمهای با مشاركت شركای اجتماعی دولت شكل میگیرد و پرداخت حق بیمه به عنوان یك حق برای بیمهشدگان تلقی میشود. لذا خدمات نظامهای بیمهای حالت اعانهای ندارد و موجب عزت، كرامت و حرمت انسانها خواهد شد. تجربیات جهانی نیز نشان داده است كه سازمانهای بیمههای اجتماعی به لحاظ اینكه با مشاركت و پرداخت حق بیمه توسط شركای اجتماعی دولت تشكیل میگردد، لذا نظارت مستقیم نمایندگان جامعه تحت پوشش امری اجتنابناپذیر و ضروری تلقی میگردد و نظرات و مشكلات افراد ذینفع همراه با مصالح كلان كشور به طور مستقیم مدنظر دولتها قرار خواهد گرفت.

از طرف دیگر و از آنجایی كه در جامعه گروههایی با فقر روبهرو هستند و توانایی پسانداز برای رویارویی با مخاطرات آتی خود را ندارند و همچنین به علت عقب افتادگیهای فرهنگی ممكن است برخی از افراد فاقد آیندهنگری باشند و به نیازهای فوری و روزمره خود بیشتر اهمیت دهند راهبرد بیمههای اجتماعی بیشتر مورد توجه قرار خواهد گرفت.

در یك جمعبندی كلی مهمترین ویژگی مشخص و بارز بیمههای اجتماعی عبارت است از؛ جامعیت تعهدات، مشاركت در خطر، همبستگی ملی، بازتوزیع عمودی و افقی درآمدها و همچنین مدیریت از طریق سازمانهای عمومی غیردولتی با استقلال اداری و مالی و با نظارت دولت.

در یك نگاه كلی سیر تكاملی تأمین اجتماعی در جهان را تا به امروز میتوان چنین برشمرد؛ در ابتدا نظامهای بیمهای در قالب انجمنهای صنفی مبتنی بر حمایتهای درون صنفی و محدود به كمكهای مقطعی و موردی شكل گرفت. در طول این فرایند به علت ضرورتهای بیشتر، نحوهٔ خدمترسانی در قالب انجمنهای كمكهای متقابل كه مبتنی بر توافق و اشتراك گروهی از افراد، به صورت محدود تكامل پیدا كرد و با گسترش كارگاههای صنعتی نگاه بیمهای به سمت مسئولیت كارفرما سوق پیدا كرد. بدین معنی كه كارفرما در جهت حمایت از كارگر در مقابل برخی مخاطرات محیط كار مسئولیت پیدا كرد و سیر تكاملی این تحول منجر به شكلگیری صندوقهای احتیاط مبتنی بر اندوختههای انفرادی افراد در یك صندوق و برداشت آنها متناسب با میزان اندوختهٔ هر فرد گردید. اما به علت مخاطراتی كه صندوقهای احتیاط داشتند كه به آن خواهیم پرداخت ساختار بیمههای اجتماعی شكل گرفت كه اساس آن مبتنی بر مسئولیت دولت، كارفرما، كارگر و از همه مهمتر جامعیت تعهدات است. همچنین در حال حاضر بعضی از كشورهای اروپایی و توسعهیافته به نظامهای تأمین اجتماعی چند لایه توجه نمودهاند.

در اینجا ویژگیها و تفاوتهای بارز صندوقهای احتیاط و سیستمهای بیمههای اجتماعی را با یكدیگر مقایسه خواهیم كرد. صندوقهای احتیاط از جمله اولین مكانیزمهای ارائه تأمیناجتماعی میباشند كه مبتنی بر پساندازهای فردی و با مدیریت دولت عمل میكنند. مهمترین ویژگیهای این راهبرد عبارت است از؛ محدودیت در حمایتها، ترویج فرهنگ فردگرایی، وابستگی كامل به مشاركت فردی. این در حالی است كه در راهبرد بیمههای اجتماعی به لحاظ نقش سهجانبه بیمهشده، كارفرما و دولت هم از نظر تأمین مالی و هم از نظر گستردگی پوشش وجه غالب را در بین راهبردهای تأمین اجتماعی داراست و مبتنی بر پسانداز اجتماعی است. معمولاً برخی از كشورها به منظور كاستن از بار تعهدات اجتماعی دولت و در چارچوب توصیههای بانك جهانی و انتقال مسئولیت به افراد، طرح پسانداز انفرادی را اجرا كردهاند. در كل، پسانداز انفرادی، رویكردی حمایتی مبتنی بر عدالت انفرادی است و در بیمههای اجتماعی همبستگی اجتماعی توأم با عدالت اجتماعی حاكم خواهد بود.

برای اجرای طرح حسابهای پسانداز انفرادی الزامات زیر ضروری میباشد؛

۱) نرخ تورم پایین به منظور حفظ ارزش ذخایر در گذر زمان؛ این در حالی است كه به علت تغییر در سیاستهای كلان اقتصادی در سالهای اجرای سیاستهای تعدیل كشور، تورم بیش از ۵۰ درصد را تجربه نمود.

۲) بالا بودن نرخ بازگشت سرمایه به منظور حفظ قدرت خرید اندوخته

۳) در كشور ما بیش از سه میلیون و ۲۰۰ هزار نفر بیكار وجود دارد و تشدید تزریق پول تحت عنوان كارگاههای زودبازده به منظور پایین آوردن نرخ بیكاری خود مبین این مسئله میباشد.

۴) اشتغال پایدار و طولانی بودن دورهٔ بیمهپردازی

۵) بازار مالی توسعهیافته و نظاممند

۶) وجود ظرفیتهای نهادی مناسب جهت اداره سرمایهها و ارائه مزایا

۷) نظام كنترل و نظارت دقیق و پاسخگویی مناسب

بنابراین ملاحظه میكنید هدف مهم از اجرای طرحهای پسانداز انفرادی، سوق دادن مسئولیتهای اجتماعی دولت به سمت مردم و كاهش بار مسئولیت دولت است. اما آیا شرایط و زیرساختهای لازم جهت اجرای این طرحها در ایران فراهم گردیده است؟

مروری بر تجربههای جهانی در زمینه ایجاد حسابهای انفرادی توسط تعدادی از كشورهای امریكای لاتین و كشورهای درحال گذار اروپای شرقی كه با توصیههای بانك جهانی صورت گرفته گویای این واقعیت است كه تغییر نظام پایه بیمهای منجر به ایجاد تبعات گستردهٔ اجتماعی، اقتصادی و سیاسی گردیده است. حتی در آمریكا نیز پس از بررسیهای كارشناسی و امكانسنجیهایی كه انجام گرفت از اجرای طرح حسابهای انفرادی منصرف شد. مهمترین دلایل مسكوت ماندن طرح حسابهای انفرادی در آمریكا و سایر كشورهایی كه آن را نیمهكاره رها كردند، عبارتند از:

▪ افزایش خطرات مالی برای بیمهشدگان و مستمریبگیران،

▪ كاهش شدید مزایای تأمین اجتماعی،

▪ زیرا تأمین اجتماعی طرحی برای بازنشستگی نیست و به این ترتیب ارائه مزایای از كار افتادگی به بازماندگان دچار مشكل میگردد.

تجربه كشورهای مذكور نشان میدهد، اجرای طرحهای حسابهای انفرادی بیش از همه زنان را در معرض مخاطرات و محرومیتهای بیشتر در برخورداری از مزایای تأمین اجتماعی قرار میدهد.

یكی از دلایل بانك جهانی در توصیه اجرای طرحهای حسابهای انفرادی، كاهش هزینههای اداری بوده است. در حالی كه هزینههای اداری نظام پسانداز انفرادی در این تغییر پایه از حسابهای كارگران تأمین میشود و این امر خود باعث كاهش میزان مزایای افراد میگردد.

طراحان گسترش صندوقهای پسانداز انفرادی انتظارات زیر را از گسترش این نظام بیمهای داشتهاند:

▪ افزایش گسترش پوشش،

▪ ارتقاء پسانداز ملی،

▪ تقویت بازار سرمایه و مالی،

▪ افزایش رقابتپذیری،

▪ كاهش هزینههای پرسنلی و اداری

▪ كاهش گریز از پرداخت حق بیمه.

اما همانطور كه در بخش پیشین گفته شد تجربه كشورهای امریكای لاتین نشان میدهد كه به طور میانگین افراد تحت پوشش نیروی كار از ۳۸ درصد قبل از اصلاحات به ۲۷ درصد تنزل پیدا كرده است. همچنین كاهش نرخ وصول حق بیمه از ۵۸ درصد قبل از اصلاحات به ۴۲ درصد بعد از اصلاحات كاهش پیدا كرده است.

در سیستم بیمههای اجتماعی، حداكثر هزینه اداری و پرسنلی برای طرحهای بیمههای اجتماعی حدود ۵ درصد درآمدهای بیمهای مجاز دانسته شده. درحالی كه نسبت هزینههای پرسنلی و اداری در كشورهای امریكای لاتین در صندوقهای پسانداز انفرادی به طور میانگین به ۸/۲۵ درصد افزایش پیدا كرده است. همچنین تجربه این كشورها بیانگر این واقعیت است كه تنها ۴۹ درصد منابع در بازار سرمایه به كار گرفته شده و ۵۱ درصد صرف تأمین بدهیهای دولت گردیده است. از طرف دیگر، نسبت سرمایههای تشكیل شده به تولید ناخالص داخلی در كشورهای مزبور ۱۲ درصد است كه حاكی از تأثیر اندك صندوقهای پسانداز انفرادی در ارتقاء پساندازهای ملی میباشد. بنابراین در یك جمعبندی و نتیجهگیری كلی میتوان گفت، انتقال سیستم بیمههای اجتماعی موجود در كشور به طرح پسانداز انفرادی از ابتدا شكست خورده است زیرا همانطور كه اشاره شد وجود تورم بالا و پایین بودن سود بانكی واقعی در جامعه موجب خواهد شد كه قدرت خرید و ارزش آتی اندوخته هر فرد به مرور كاهش یابد. مضافاً بر اینكه، بالا بودن مدت استفاده از مزایا نسبت به بیمهپردازی افراد، به عدم كفایت اندوختهها در آینده دامن میزند. همچنین بیمهشدگانی كه به نحوی به دلیل از حوادث، بیماریها، از كارافتادگی، بیكاری، فوت و نهایتاً بازنشستگیهای پیش از موعد كه نمیتوانند كل دورهٔ بیمهپردازی را كامل نمایند و سرمایههای لازم را ذخیره كنند وضعیت بسیار نامناسبتری خواهند داشت.

بنابراین به دلیل فراهم نبودن شرایط و بسترهای اقتصادی و فقدان ظرفیتهای نهادی، طرح حسابهای انفرادی در حال حاضر در كشور قابل اجرا نیست. در تعدادی از كشورهای اروپایی اجرای طرحهای پسانداز انفرادی در نظامهای پیشرفته تأمین اجتماعی دنیا در قالب استقرار نظامهای تأمین اجتماعی چندلایه كه همهٔ گروههای جمعیتی را تحت پوشش میدهد مورد توجه قرار گرفته است به طوری كه در لایه اول كه تضمینكننده حداقلها برای همه است (تور ایمنی) دولتها مسئولیت اصلی را برعهده دارند و در لایهٔ دوم كه بیمههای اجتماعی شكل میگیرد دولت، كارگر و كارفرما مشاركت خواهند داشت و در لایهٔ سوم بیمههای تكمیلی برای افرادی است كه خواسته باشند از مزایای افزونتری برخوردار گردند. به عبارتی هیچ یك از طرحها یا به بیانی لایههای نظام چندلایه به تنهائی نمیتواند پاسخگوی نیازهای جامعه در جهت تحقق عدالت اجتماعی باشد.

با این حال، این بدان معنی نیست كه ادارهٔ فعلی سازمان تأمین اجتماعی به عنوان بزرگترین نظام بیمهای فاقد هرگونه اشكال در حوزههای مختلف اجرایی و فنی و تخصصی میباشد.

به نظر میرسد در چارچوب قانون ساختار نظام جامع رفاه و تأمین اجتماعی بایستی هرچه سریعتر اساسنامه این سازمان مورد تجدیدنظر قرار گیرد و اركان این سازمان براساس دانش، تخصص و كارآمدی همراه با مسئولیتپذیری و نظارت شكل گیرد.

براساس قانون ساختار نظام جامع رفاه و تأمین اجتماعی و براساس مسئولیتهای دولتها در چارچوب مقاولهنامههای بینالمللی نصف بعلاوه یك اعضاء از سوی دولت منصوب میگردند و بقیه بعنوان نمایندگان شركای اجتماعی برگزیده میشوند. مهمترین ویژگی دیگر در انتخاب اعضای ارگان این سازمان داشتن مدرك كارشناسی ارشد در تخصصهای ذیربط میباشد. همچنین براساس ساختار جدید، اعضای هیئت مدیره با دخالت شركای اجتماعی كه از آرزوهای دیرینه آنان میباشند انتخاب خواهند شد و مدیر عامل را نیز شورایعالی انتخاب خواهد كرد. در اینصورت دیگر دولت قادر نخواهد بود برقآسا مدیران سازمان تأمین اجتماعی را بر كنار نماید.

متأسفانه به علت عدم آشنایی بعضی از شركای اجتماعی و یا خدای ناكرده وابسته بودن آنها به بعضی از جریانات و باندهای قدرت یا فرافكنی و وارونه جلوه دادن این تغییرات مانع از تصویب اساسنامه جدید این سازمان گردیدهاند. ضمن اینكه به نظر میرسد دولت نیز به علت از دست دادن قدرت خود در انتخاب عالیترین سطح مدیریت اجرایی این سازمان چندان تمایلی به این تغییرات ندارند.

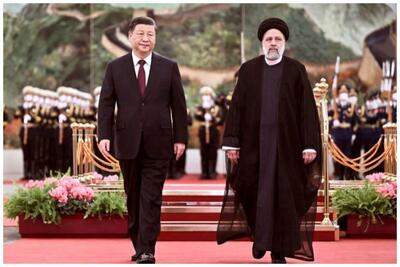

محسن ایزد خواه

منبع : مؤسسه مطالعات دین و اقتصاد

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید بلیط هواپیما

روز معلم ایران رهبر انقلاب معلمان نیکا شاکرمی دولت سیزدهم مجلس شورای اسلامی مجلس شهید مطهری حجاب شورای نگهبان قوه قضائیه

تهران هواشناسی معلم شهرداری تهران سیل پلیس قوه قضاییه آموزش و پرورش بارش باران فضای مجازی سلامت سازمان هواشناسی

خودرو دولت قیمت خودرو قیمت دلار ایران خودرو قیمت طلا دلار سایپا بانک مرکزی بازار خودرو کارگران تورم

تلویزیون رادیو تئاتر سریال رضا عطاران فیلم سینمای ایران سینما دفاع مقدس موسیقی نون خ رسانه ملی

دانشگاه علوم پزشکی مکزیک

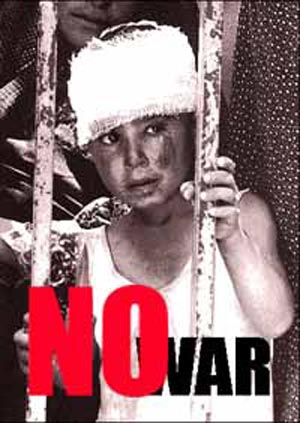

رژیم صهیونیستی غزه فلسطین اسرائیل جنگ غزه آمریکا نوار غزه روسیه چین حماس عربستان یمن

استقلال پرسپولیس فوتبال سپاهان تراکتور لیگ برتر ایران رئال مادرید بایرن مونیخ باشگاه استقلال لیگ برتر لیگ قهرمانان اروپا باشگاه پرسپولیس

همراه اول دبی واکسن تبلیغات اپل ناسا گوگل وزیر ارتباطات پهپاد

کبد چرب میوه کاهش وزن بیمه دیابت داروخانه ویتامین طول عمر بارداری