جمعه, ۳۱ فروردین, ۱۴۰۳ / 19 April, 2024

مجله ویستا

بررسی عوامل موثر بر فرار از پرداخت مالیات

افرادی که درآمد بیشتری کسب میکنند نشانهء آن است که آنها از امکانات موجود جامعه بیشتر استفاده میکنند، در نتیجه باید برای تامین امور مالی جامعه نیز سهم بیشتری را پرداخت کنند. در این صورت عدالت اجتماعی که یکی از اهداف بارز و مورد تاکید نظام اسلامی است نیز تحقق خواهد یافت.مالیات عمدهترین منبع تامینکنندهء مخارج دولت است علاوه بر آن دولت با اخذ مالیات و جمعآوری و هدایت آن در جهت انجام سرمایهگذاریهای زیربنایی در واقع نقشی زیربنایی را در توسعهء اقتصادی ایفا میکند در این حالت که دولت به منبع مهم درآمدهای مالیاتی چشم دوخته تا بتواند طرحهای عظیم اقتصادی خود را به نحو جامع و کامل اجرا کند. متاسفانه با توجه به اهمیت همکاری اشخاص حقیقی و حقوقی با دولت در برخی موارد مشاهده میشود که افرادی درصدد عدم انجام مسوولیت قانونی خویش در قبال برخورداری از خدمات دولتی هستند و مالیات قانونی و حقهء دولت را پرداخت نمیکنند. کوشش برای کاستن از بار مالیاتی در گذشته و حال امر رایجی بود و افراد بسیاری کوشش خود را صرف یافتن راههایی جهت نیل به این مقصود میکنند.

فرار از پرداخت مالیات در کشورهای در حال توسعه امری شایع است که عمدتا به دلیل دشواری جمعآوری اطلاعات مربوط به درآمد، تولید، مبادلات، اسناد مالکیت و ارث در این گونه کشورها مرتبط میشود. در این کشورها اخذ مالیات برای بسیاری از مردم یک مفهوم عجیب ناخوشایند و گاهی نیز غیرقابل درک به شمار میرود که این امر یعنی سرسختی در پرداخت مالیات و تنها شمار اندکی از مردم علاقهمند به پرداخت مالیات هستند.میل به فرار مالیات به انگیزههای فرهنگی و پایینبودن سطح فرهنگ مالیاتی در جامعه و در عین حال انگیزههای اقتصادی مربوط میشود.

● عوامل موثر در فرار مالیات

۱) عدم شناخت صحیح و اهمیت ضرورت مالیات و نقش آن در اقتصاد،

۲) عدم تعبیر سیستم مکانیزه جهت ردیابی و شناسایی و جمعآوری اطلاعات مرتبط با درآمدهای اشخاص،

۳) عدم تفاهم و اعتماد فیمابین ماموران تشخیص مالیات و مودیان مالیاتی

۴) تبعیض در تشخیص مالیات برای مودیان (عدم ارایهء اطلاعات صحیح در نظام مالیاتی)، ۵- نرخهای بالای مالیاتی.

فرارهای مالیاتی را میتوان به دو دستهء بزرگ تقسیم کرد:

۱) ترفند مالیاتی (طریق مبتنی بر قانون:)

به این معنی که مودی (مالیاتدهنده) سعی میکند با استفاده از مواد قانونی و مفرهای موجود در آن مالیات کمتری را بپردازد بیآنکه از صورت ظاهر قانون عدول کند،

۲) فرار مالیاتی:

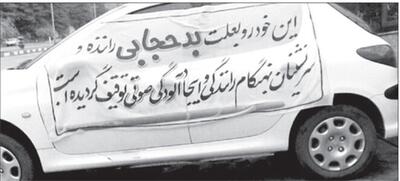

دومین طریقه روش کسانی است که با مبادرت به انتشار یا تقلب یا اعمال خلاف قانون سعی در نپرداختن مالیات دارند. از جمله نگهداری دو دسته دفاتر و مدارک برای ثبت معاملات، یک دفتر برای خود مودی که دخل و خرج وی را به درستی نشان میدهد و دفتر دیگر برای ارایه به ماموران مالیاتی جهت محاسبهء مالیات و همچنین در معاملات نقدی و عدم ثبت این معاملات، پرداختهای نقدی که بابت خرید کالا یا خدمات انجام میشود و وظیفهء ماموران مالیاتی را جهت ردیابی و کشف آنها و اخذ مالیات مربوطه دشوار میکند.عواملی دیگر همچون: حضور سیاستمداران افتخاری در شرکتها جهت پایین آوردن مالیات، بالا بردن بهای قیمت تمام شدهء کالای فروش رفته، تغییر و جابهجایی محل فعالیت شرکت هر سال یک بار جهت عدم شناسایی توسط ماموران مالیاتی، دادن آدرسهای صوری در هنگام تاسیس شرکتها، انحلال و ثبت مجدد شرکتها به طور متوالی و ...

● مشخصات یک سیستم مالیاتی مناسب

سیستم مناسب مالیاتی آن است که بتواند سه هدف را عملی سازد: کارآیی، عدالت، سادگی و به عبارت دیگر آن است که رفتار اقتصادی اشخاص را مختل نسازد و از سوی قشرهای مختلف نیز قابل تحمل باشد و آن را به آسانی فهمیده و عمل کنند. یک مودی (مالیاتدهنده) که بدون مشکل پیچیدگی قانون هم در حد خود شکوه و نارضایتی دارد، هنگامی که با یک سیستم مالیاتی غیرقابل فهم و بعضا ناعادلانه نیز روبهرو شود، نتیجتا مجموعهء این جریان بر احساس همکاری و تمکین او در زمینهء امر مالیات اثر منفی بر جا میگذارد. ضمن آنکه چنین سیستمی مولد اشتباه و خطا نیز هست و به مرور زمان ممکن است بدبینی پدید آورده و میزان همکاری مودیان را کاهش دهد. البته در زمان وضع مقررات کسی مایل به بروز چنین عواقبی نیست اما نظر اغلب کارشناسان مالیات بر آن است که میتوان این نتایج را از قبل پیشبینی کرد.

● مشکلات و نارساییهای اصولی ساختار کنونی نظام مالیاتی

۱) ابهام و عدم شفافیت در قوانین شامل

الف) اصلاحات زیاد،

ب) حجم بالای بخشنامهها و دستورالعملها،

ج) عدم هماهنگی با سایر قوانین و سیستم حقوقی کشور

۲) عدم تناسب کمی کارکنان مالیاتی با حجم وسیع وظایف و پروندههای موجود (برخی حوزهها تا ۰۰۰ر۱۰ پرونده)

۳) نیاز به اصلاحات در تشکیلات مالیاتی از سه پروسهء گردش کار مالیاتی شامل:

الف)جمعآوری اطلاعات در حیطهء ادارهء خدمات مالیاتی،

ب) تشخیص مالیات فقط در حیطهء نظارت ادارهء کل،

ج) وصول مالیات فقط در حیطهء ادارهء وصول و اجرا،

۴) ضعف سیستم اطلاعاتی: کد اقتصادی- سریال شناسنامهها

۵) عدم همکاری بعضی از سازمانها و ارگانها وش نهادهای دولتی

● فرهنگ مالیاتی

یکی از مهمترین عوامل موثر بر ظرفیت مالیاتی تمایلات فکری و نظرات مردم در ارتباط با مسایل مختلف و گوناگون مالیاتی جامعه است که به فرهنگ مالیاتی مشهور است. مهمترین مسالهای که به نظر متخصصان در فرهنگ مالیاتی موثر است تبلیغ در ارتباط با مسایل مالیاتی است و قطعا اگرچه شرط کافی مساله نیست ولی شرط لازم است. در کتابهای درسی، در کانونهای مختلف اجتماعی و در سینماها و فیلمهای تلویزیونی یا برنامههای رادیویی کشور تقریبا نشانی از مسالهء مالیات که حیاتیترین مسالهء یک اقتصاد سالم است دیده نمیشود (اگر هم باشد خیلی ضعیف) در حالی که میتوان با تبلیغات و آگاهیرسانی از طریق رادیو و تلویزیون در این زمینه به اصلاح وضع موجود پرداخت و تحولات اساسی ایجاد کرد. عوامل فرهنگی در جامعهء ما بیشتر ریشه در تاریخ دارد که به همراه بسیاری از مشکلات دیگر اجتماعی همواره باعث شده که مالیات واقعی اظهار و وصول نشود.

بنابراین اراده و خواست مردم، عمدهترین نقش را در اجرای قانون مالیاتها ایفا میکند و به این لحاظ موثرترین عامل موفقیت در اجرای این قوانین، همانا فرهنگ مالیاتی جامعه خواهد بود. از طرفی همانطوری که میدانیم لازمه و شرط اول برای ترویج هر مقوله عدالت است، یعنی وقتی مردم مطمئن شوند که چارچوب قوانین مالیاتی برای همه در نظر گرفته شده و اجرا میشود و هیچ تبعیضی بین افراد جامعه وجود ندارد آنگاه خودشان را مطیع قانون دانسته و اطاعت از آن را واجب میدانند.سخن آخر آنکه اقتصادی که متکی بر فروش منابع نفتی است مانند اقتصاد کشور ما به علت محدودیت این منابع و سایر عوامل نمیتواند اقتصادی پویا و کامل داشته باشد. اقتصاد سالم اقتصادی است که بیشتر بر پایهء مالیاتی بنا نهاده و در آن سعی شده باشد که هزینههای جاری و عمرانی دولت از طریق وصول مالیات تامین شود. بنابراین ضروری به نظر میرسد با گسترش فرهنگ مالیات در سطح جامعه و شناختن اهمیت آن در توزیع درآمد و ایجاد عدالت اجتماعی و از بین بردن فاصلههای طبقاتی... آن را جایگزین تفکر سنتی پول نفت کرده و بسترهایی به وجود آورد تا مالیاتدهی جزو وظایف و تکالیف مهم آحاد جامعه تلقی شده و این باور عمومی نسبت به پولی که بهعنوان مالیات پرداخت میکنند به وجود آید که در نهایت از طرق مختلف از جمله، ثبات و امنیت و رفاه اجتماعی، احداث مراکز درمانی و کارهای عمرانی و زیربنایی به نوعی به خود مردم برگشته و از مزایای آن برخوردار خواهند شد که در آن صورت با رغبت بیشتر و به تمایل خویش نسبت به پرداخت مالیات حقهء خود اقدام کرده تا شاهد اقتصادی سالم و پویا در کشورمان باشیم.

منبع : روزنامه سرمایه

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

اسرائیل ایران حمله ایران به اسرائیل آمریکا گشت ارشاد سفر استانی ارتش جمهوری اسلامی ایران ایران و اسرائیل دولت وعده صادق دولت سیزدهم جنگ

سیل زلزله قتل قوه قضاییه تهران کنکور سیلاب شهرداری تهران آموزش و پرورش پلیس سلامت سازمان هواشناسی

بانک مرکزی خودرو قیمت خودرو قیمت دلار قیمت طلا بازار خودرو ایران خودرو حقوق بازنشستگان قیمت سکه بورس دلار مالیات

تلویزیون احسان علیخانی شبکه نمایش خانگی سینمای ایران کتاب موسیقی سریال دفاع مقدس تئاتر

دانشگاه تهران دانشگاه آزاد اسلامی

رژیم صهیونیستی فلسطین عملیات وعده صادق جنگ غزه روسیه سازمان ملل چین حماس اسراییل حسین امیرعبداللهیان حزب الله لبنان لبنان

پرسپولیس فوتبال صنعت نفت آبادان استقلال لیگ قهرمانان اروپا رئال مادرید بارسلونا بازی لیگ برتر کشتی فرنگی تراکتور سپاهان

هوش مصنوعی سامسونگ تلگرام اپل وزیر ارتباطات ایلان ماسک ناسا عیسی زارع پور

چاقی پیاده روی درمان و آموزش پزشکی دیابت سلامت روان