شنبه, ۱ اردیبهشت, ۱۴۰۳ / 20 April, 2024

مجله ویستا

تجارت الکترونیکی ـ کارت اعتباری

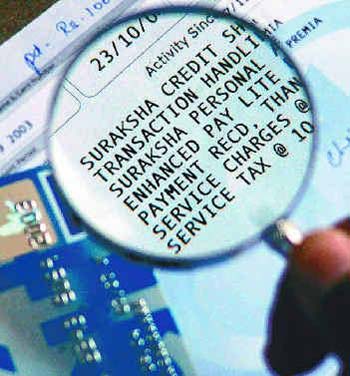

● كارت اعتباری چیست؟

كارت اعتباری یك كارت پلاستیكی است كه روی آن نام صاحب كارت و شماره آن به صورت برجسته وجود دارد و پشت كارت یك نوار مغناطیسی دیده میشود كه درون خود برخی اطلاعات مهم مثل هویت و آدرس دارنده كارت را ذخیره كرده است. سیستمهای مالی كامپیوتری مانند دستگاههای خودپرداز ATM از این اطلاعات هنگام احراز هویت فرد به منظور برداشت پول استفاده میكنند. یك كارت اعتباری استاندارد شامل یك عدد ۱۶ رقمی نیز هست كه حاوی اطلاعات مهمی درباره نوع كارت، بانك صادركننده آن و اطلاعات دیگر است. این شماره برای دارنده هر كارت منحصر به فرد است. از این شماره برای شناسایی دارنده كارت هنگام انجام معاملات الكترونیكی روی اینترنت نیز استفاده میشود.

● تاریخچه

آنطور كه در دائرهالمعارفهای بریتانیكا و انكارتا آمده است، استفاده از این نوع كارت برای انجام نقل و انتقال پول ابتدا در دهه ۱۹۲۰ و در كشور آمریكا رواج یافت. در آن زمان برخی شركتهای خصوصی مانند بعضی از هتلهای زنجیرهای و تعدادی از شركتهای نفتی مشتریان خود را به استفاده از این كارتها برای سهولت در پرداخت تشویق میكردند. استفاده از این كارتها پس از جنگ جهانی دوم و خروج از ركود اقتصادی شدت گرفت.

اولین كارت اعتباری از نوع امروزی آن، یعنی كارتی كه بتوان با استفاده از آن در طیف وسیعی از فروشگاهها و كسبوكارها پول مبادله كرد، در۱۹۵۰ توسط Diners Club Inc معرفی شد و هنوز هم یكی از كارتهای اعتباری شناختهشده از این نوع به شمار میرود. در۱۹۵۸ نیز كارت اعتباری دیگری در همین رده توسط شركتAmerican Express معرفی شد كه در حال حاضر یكی از معروفترین نوع كارتهای اعتباری است. مشخصه اصلی این دسته از كارتها ایناست كه شركت صادركننده كارت از دارنده آن یك مبلغ عضویت سالانه دریافت میكند و سپس به صورت ماهانه یا سالیانه و یا در دورههای زمانی دیگر برای او صورتحساب میفرستد و معادل مبلغ این صورت حساب از موجودی دارنده كارت نزد شركت صادركننده آن كسر میشود.

مدتی بعد سیستم كارت اعتباری بانكی رواج یافت. در این سیستم كه امروزه نیز مورد استفاده است، صادركننده كارت در اصل یك بانك است و هریك از دارندگان كارت اعتباری نزد بانك یك حساب دارند. هنگامی كه كالا یا خدماتی توسط دارنده كارت (مشتری) خریداری میشود، این پول بلافاصله به حساب فروشنده (كه خود نزد بانك حسابی دارد) واریز میشود.

بانك نیز به نوبه خود این هزینه را به صورت ماهانه و یا در دورههای زمانی معین دیگری به حساب مشتری منظور میكند و صورتحساب برایش صادر میكند و در صورتی كه به میزان كافی در حساب مشتری پول نباشد، طی مهلت معینی از مشتری میخواهد كه حساب خود را تكمیل كند. مشتری میتواند مبلغ مورد نظر را یكجا و یا با اقساطی كه بهره به آن تعلق میگیرد، به بانك بپردازد.

اولین سیستم بانكی از این نوع در سال ۱۹۵۹ و از سوی Bank of America در كالیفرنیا معرفی شد وBankAmericard نام داشت. این سیستم تنها در همان ایالت كار میكرد. اما بعدا در سال ۱۹۶۶ در ایالتهای دیگر نیز راهاندازی شد و صورت سراسری به خود گرفت. در سال ۱۹۷۶ این سیستم بانكی به VISA تغییر نام داد. ویزا امروزه یك كنسرسیوم بینالمللی است كه سیستم بانكی اغلب كشورهای دنیا در آن مشاركت دارند.

در همان سال ۱۹۶۶ اتحادیه كارت بین بانكی یا Interbank Card Association شكل گرفت و بعدا به MasterCard تغییر نام داد. ویژگی مستركارت این بود كه هیچ بانك خاصی در آن نقش محوری نداشت، بلكه هركدام از بانكهایی كه به صورت محلی اقدام به صدور كارت اعتباری برای مشتریان خود میكردند مایل بودند روشی برای متصل كردن سیستمهای مالی خود به یكدیگر پیدا كنند. چنین سیستمی میتوانست در میان مشتریان كوچك بانكها كه مایل بودند از كارت خود برای كارهایی مثل خرید مایحتاج روزانه و یا خرید اتومبیل و مسكن استفاده كنند علاقهمندان زیادی داشته باشد.

● چرا كارت اعتباری؟

ممكن است این سوال در ذهن كسانی كه با این كارتها آشنایی ندارند بهوجود آید كه اصولا فلسفه حضور این كارتها چیست و مزیت اصلی آنها كدام است. كارتهای اعتباری چنانكه از نامشان پیداست مقدار معینی اعتبار مالی در اختیار صاحب كارت قرارمیدهند. هنگامی كه شما با حساب بانكی خودتان كار میكنید، سابقه مبادلات مالی شما نزد بانك محفوظ میماند. بانك با استناد به این سابقه میتواند تخمین بزند كه اصولا میزان گردش مالی حساب شما در طول یك دوره زمانی خاص چقدر است. درواقع میانگین مانده حساب شما در هر دوره نشان دهنده حداقل میزان درآمد شما یا به تعبیر صحیحتر میزان توانایی مالی شما در هر دوره زمانی معین است. بانك یا هر موسسه مالی و اعتباری مشابه آن میتواند براساس آن مانده به شما اعتبار بدهد. اعتبار معمولا مقدار نقدینگی یا پولی است كه برابر یا بیشتر از میزان مانده حساب شما است. مقداری كه میتوانید در هریك از آن دورههای زمانی از موسسه یا بانك قرض بگیرید. فرض موسسه مالی مذكور ایناست كه شما قادر خواهید بود در اولین فرصت این قرض را برگردانید. به این ترتیب انجام قطعی معاملات و مبادلات مالی شما با دیگران موكول به میزان نقدینگی واقعی در دست شما نخواهد بود بلكه به میزان اعتبار شما نزد موسسه مالی متكی خواهد بود.

● انواع كارت اعتباری

كارتهای اعتباری را اساسا میتوان به دو دسته كارتهای بانكی و غیربانكی تقسیم كرد. كارتهای اعتباری بانكی مثل ویزا و مستركارت از سیستم اعتباری بانكها استفاده میكنند. در حالی كه كارتهای غیر بانكی را شركتها و موسسات دولتی و خصوصی به مقاصد مختلفی عرضه میكنند. آمریكن اكسپرس و دینركلاب نمونه كارتهای اعتباری غیر بانكی هستند. همچنین در برخی كشورها شركتهای مخابرات و تلفن و یا شركتهای توزیعكننده نفت، گاز و بنزین و نیز فروشگاههای زنجیرهای و باشگاههای تفریحی اقدام به صدور كارت اعتباری میكنند. دامنه كاربرد این كارتها بستگی به دامنه فعالیت شركت مربوطه و یا اهداف مالی آنها دارد. در هرصورت فعالیت تمام این موسسات صادر كننده كارت باید زیر نظر نهاد مالی رسمی آن كشور و دارای مجوز فعالیت باشد.

كارتهای بانكی نیز دارای تنوع زیادی هستند. كارتهای اعتباری تنها یك دسته از كارتهای بانكی هستند و خود به انواع مختلفی تقسیم میشوند. انواع فرعی كارتهای اعتباری بانكی معمولا بر اساس نحوه محاسبه بهره، سقف میزان اعتبار منتسب به كارت و حداقل موجودی دارنده حساب، نرخ حق اشتراك سالیانه و فاكتورهای مالی دیگر محاسبه میشود. بانكهای صادركننده كارت و یا شركتهای غیر بانكی معمولا علاقه دارند كه انواع كارتهای خود را برحسب امتیازات متفاوتی كه در اختیار صاحب آن قرار میدهد به گروههایی با نام طلایی، نقرهای و از این قبیل تقسیم كنند.

یك دسته دیگر از كارتهای بانكی مشابه آنچه كه این روزها در كشور ما رایج است تنها به ارائه خدمات بانكی محدود از طریق باجههای خودپرداز اختصاص دارند و فاقد برخی از ویژگیهای مهم یك كارت اعتباری استاندارد هستند.

دسته دیگری از كارتهای اعتباری بانكی نیز وجود دارند كه در بسیاری از كشورهای دنیا كه سیستمهای بینالمللی مانند ویزا و مستركارت در آن ها به رسمیت پذیرفته شده، بهكارگرفته میشوند. این كارتها معمولا نام یك سازمان و یا شركت را برخود دارند. سازمان یا شركت مذكور لزوما یك موسسه یا نهاد مالی نیست بلكه ممكن است به قصد ارائه خدمات مالی به گروهی از اعضای وابسته به خود پدید آمده باشد. مثلا برخی از فروشگاههای اینترنتی مثل آمازون یا Barnes ِ Nobel یا حتی پورتال یاهو خدمات مالی از این دست را به اعضای خود ارائه میكنند. مشتركین یك ISP، اعضای یك باشگاه و یا مشتریان یك فروشگاه ممكن است این شانس را داشته باشند كه با تهیه یك كارت اعتباری از این نوع، ضمن بهرهمندی از مزایای عمومی یك كارت اعتباری بانكی، از خدمات ویژه شركت یا سازمان مذكور نیز استفاده كنند.

مدل های مختلفی برای تعامل میان این سازمانها از یك سو و بانكهای صادر كننده كارتهای بانكی و نیز كنسرسیومهای ویزا و مستركارت وجود دارد. گاهی این سازمانها مستقیما با ویزا یا مستركارت وارد معامله میشوند و خود یك واحد اعتباری مالی راهاندازی میكنند. گاهی نیز با یك بانك معتبر طرف قرارداد با هریك از این كنسرسیومهای بینالمللی وارد مذاكره میشوند. شكل اخیر رایجتر است زیرا معمولا بانكهای محلی شناخت بهتری از سابقه مالی نهادهای محلی دارند. همچنین سازمان یا شركت واسطه ممكن است بسته به نوع تعامل مالی خود با بانك صادر كننده اصلی كارت یا خود كنسرسیوم بینالمللی ویزا و مستركارت، درصد اندكی از بهای هر معامله را (به عنوان پورسانت) دریافت كند. به هرحال كاربران میتوانند با تهیه كارتهایی از این نوع بدون مراجعه مستقیم به یك بانك معتبر و با واسطه یك شركت تجاری به شبكه مالی مستركارت یا ویزا بپیوندند.یك دسته مهم دیگر نیز از كارتهای بانكی هستند كه البته اعتباری نیستند ولی بیشتر قابلیتهای آن مشابه كارت اعتباری است. به این كارتها اصطلاحاً Debit Card یا كارت بدهی میگویند. برخلاف كارت اعتباری كه به دارنده آن اجازه خرج كردن بیشتر از موجودی مانده در حساب میدهد، این كارتها فقط به اندازه موجودی مانده در حساب مرتبط با آنها اعتبار دارند و پس از به پایان رسیدن اعتبار یا باید مجددا شارژ شوند و یا از درجه اعتبار ساقط میشوند.

میزان حداقل و حداكثر موجودی در حساب این كارتها نیز محدود است. مثلاً اگر سقف موجودی یك كارت بدهی ۱۰۰۰ دلار باشد به معنی آن است كه دارنده آن نمیتواند بهای یك كالای ۱۱۰۰ دلاری را یكجا بپردازد. همچنین اگر كف موجودی یك كارت ۱۰۰ دلار باشد به معنی آن است كه صاحب آن اگر در كارت خود ۱۱۰ دلار داشته باشد تنها قادر است ۱۰ دلار آن را واقعا هزینه كند و مابقی نزد بانك سپرده خواهدبود. همچنین بسیاری از كارتهای بدهی فاقد قابلیت استفاده در دستگاههای خودپرداز(ATM) هستند.

● سیستم شمارهگذاری

اگرچه سیستم كارت اعتباری به عنوان یك مدل اقتصادی در مبادلات مالی در تمام دنیا مورد استفاده قرار میگیرد اما این به معنای آن نیست كه شركتهای صادركننده این كارتها همگی از سیستم و روش واحدی برای ذخیره اطلاعات و شمارهگذاری كارتها استفاده میكنند. اما امروزه تمام كارتهای اعتباری استاندارد و مشهور بینالمللی از سیستم شمارهگذاری ANSI Standard X۴.۱۳-۱۹۸۳ برای این منظور استفاده میكنند. در این سیستم از یك عدد ۱۶ رقمی استفاده میشود. این عدد برای سهولت هنگام خواندن یا به خاطر سپردن به صورت چهار مجموعه چهار رقمی نوشته میشود اما این تقسیمبندی چهارتایی هیچ ارزش و معنای خاصی ندارد.

مثلاً شمارهگذاری یك كارت استاندارد مانند مستركارت یا ویزا به این صورت انجام میشود :

از سمت چپ، اولین رقم مشخص كننده سیستم كارت اعتباری است. عدد ۳ مشخص كننده یك كارت از خانواده كارتهای باشگاههای تفریحی و سیروسفر است. مثلا ۳۷ به معنی American Express و ۳۸ به معنی Diners Club است. عدد ۴ برای Visa ، عدد ۵ برای MasterCard وعدد ۶ برای Discover Card استفاده میشود.

در مورد MasterCard رقم دوم تعداد ارقام بعدی كه باید به عنوان شماره شناسایی بانك تفسیر شود را مشخص میكند. مثلا عدد یك به معنی ایناست كه رقم سوم شماره بانك است یا عدد ۲ یعنی رقمهای سوم و چهارم شماره بانك است. ارقامی كه پس از شماره بانك میآیند، حداكثر تا رقم پانزدهم مشخصكننده شماره حساب دارنده كارت است و رقم شانزدهم یك رقم كنترلی (Check Digit) میباشد.

در مورد Visa ارقام دوم تا ششم شماره بانك و ارقام هفتم تا دوازدم یا هفتم تا پانزدهم شماره حساب و ارقام سیزدهم یا شانزدهم رقم كنترلی هستند.

اطلاعات این نوار بر روی سه تراك كه عرض هركدام به اندازه یك دهم اینچ است ذخیره میشود. تراكهای اول و سوم میتوانند ۲۱۰ بیت بر اینچ (bpi) و تراك دوم میتواند ۷۵ بیت بر اینچ ذخیره كند. جزئیات نحوه ذخیرهسازی اطلاعات روی این تراكها در استاندارد ISO/IEC۷۸۱۱ آمده است.

متناظر با هر كارت اعتباری بانكی مشخصات مهمی از دارنده كارت نزد بانك صادركننده كارت ثبت میشود. این اطلاعات حداقل شامل نام ونام خانوادگی دقیق دارنده كارت، آدرس صحیح وی و شهر و كشور محل سكونت است. علاوه بر اطلاعات فوق، تاریخ انقضای اعتبار كارت نیز ثبت میشود. به طور معمول، پیش از سررسیدن تاریخ انقضای كارت، صادركننده آن با صاحب كارت تماس میگیرد و او را برای جایگزین كردن كارت فعلی با كارت جدید تشویق میكند. كارت جدید ممكن است دارای شماره متفاوتی باشد یا از همان شماره قبلی برای مدت معین دیگری مجدداً استفاده شود.

● استفاده از كارت اعتباری

اطلاعاتی كه همراه هر كارت اعتباری بانكی بینالمللی ثبت میشود توسط كنسرسیوم مربوطه، بانك اصلی صادركننده، واسطه احتمالی صدور كارت، و نیز خود دارنده آن قابل دسترسی است. اما هنگامی كه یك معامله الكترونیكی از این طریق صورت میگیرد، فروشنده كالا یا خدمات تنها به اطلاعات ناچیزی از این مجموعه دسترسی دارد كه آن نیز فقط برای انجام الكترونیكی معامله مورد نیاز است و در سیستمهای امن و استاندارد شبكه مبادلات الكترونیكی پول هرگز مشخصات كامل دارنده كارت در اختیار فروشنده قرار نمیگیرد.

اگر یك كارت اعتباری یا بدهی از نوع ویزا و مستركارت توسط یك بانك معتبر صادر شود، به احتمال زیاد دارنده آن كارت خواهد توانست از طریق شبكه اینترنت و با مراجعه به سایت بانك مربوطه، به حساب مرتبط با كارتش دسترسی پیدا كند و علاوه بر اطلاعات هویت و آدرس خود، سابقه گردش مالی حسابش را ببیند و از دیگر خدمات آنلاین بانك مذكور استفاده كند.

همچنین صاحب كارت میتواند با مراجعه به یكی از هزاران سایت فروشنده آنلاین كالا و خدمات در اینترنت، كالایی سفارش دهد. هنگام ثبت سفارش خرید، همان اطلاعاتی كه در كارت اعتباری درج شده است از خریدار تقاضا میشود. اگر سایت مذكور قبلاً یك گواهی معتبر(Certificate) از یكی از شركتهای صادر كننده گواهی دیجیتالی دریافت كرده باشد، به معنی آن است كه این اطلاعات مستقیماً و از طریق یك پروتكل امن برای بانك صادركننده كارت ارسال و صحت اطلاعات ارسالشده و میزان موجود حساب كارت كنترل و نتیجه آن به سایت فروشنده اطلاع داده میشود. هنگام ثبت سفارش دو آدرس توسط فروشنده از خریدار تقاضا میشود. اگر خریدار هنگام ثبت سفارش قصد داشته باشد كالا را به آدرس دیگری به غیر از آدرس ثبت شده در كارت اعتباری خود بفرستد (اصطلاحا اگر آدرس Billing یا صورت حساب متفاوت از آدرس Shipping یا ارسال كالای خریداری شده باشد) آدرس دومی نیز ضروری است در غیراینصورت كالا به آدرس پیشفرض در كارت اعتباری ارسال میگردد. توجه به این نكته ضروری است، كه برخی از سایتهای اینترنتی برای خریداران خود یك پروفایل ایجاد میكنند و نام خریدار، آدرس ثبت شده در كارت اعتباری و شماره ۱۶رقمی كارت را به همراه نوع آن (مثلا مستركارت) روی بانك اطلاعاتی خود ثبت میكنند تا خریدار در مراجعه بعدی نیازمند پركردن مجدد این مشخصات (هنگام ثبت سفارش) نباشد. در این صورت باید خریدار اطمینان حاصل كند كه اطلاعات كارت اعتباری او از سوی سایت فروشنده مورد سوء استفاده قرار نخواهد گرفت.

● برخی اصطلاحات مهم مرتبط با كارت اعتباری

در مقالات آینده به تفصیل نحوه استفاده از كارتهای اعتباری بینالمللی و مكانیزم گردش الكترونیكی پول در شبكه اینترنت را توضیح خواهیم داد. اما قبل از اینكه بخواهید از این كارتها استفاده كنید و احتمالا كالایی را به صورت الكترونیكی بخرید، بد نیست با بعضی از اصطلاحات رایج بینالمللی در این زمینه آشنا شوید.

▪ Annual Fee :

حق عضویت سالانه كه برخی شركتها هنگام صدور كارت یا تمدید عضویت دریافت میكنند. این روزها بسیاری از صادركنندگان كارت شعار <بدون حق عضویت سالانه> را تبلیغ میكنند و احتمال آنهایی هم كه اكنون این مبالغ را دریافت میكنند در آینده از آن چشم پوشی خواهند كرد تا مشتریان خود را حفظ كنند.

▪ Finance Charge :

شارژ مالی. عبارت است از پولی كه شما بابت استفاده از كارتاعتباری میپردازید. به زبان ساده، این همان پولی است كه شما هنگام خریدن كالا و خدمات از حساب خود خارج میكنید. این مقدار علاوه بر هزینههای مربوط به بهره ممكن است شامل كارمزدهای دیگری مانند cacheadvance fees نیز باشد. كارمزد اخیر هنگامی از دارنده كارت اخذ میشود كه شما بیش از موجودی مانده در حساب خود هزینه كنید.

▪ Interest Rate :

نرخ سود. شیوههای مختلفی برای محاسبه نرخ سود وجود دارد. اغلب كارتهای اعتباری از شیوههای مختلف محاسبه APR استفاده میكنند. اما كارتهای بدهی ممكن است از شیوههای دیگری مثل كسر مقدار ناچیز و ثابتی از پول به ازای هر بار خرید استفاده كنند.

▪ (Annual Percentage Rate (APR : درصدی از میزان شارژ مالی شما در طول یك سال. این عدد به زبان ساده همان سود سالانهای است كه بابت ارائه خدمات الكترونیكی از شما كسر میشود.

▪ Fixed Rate :

اگر APR بر مبنای نرخ سود ثابت سالانه محاسبه شود به آن نرخ ثابت میگویند.

▪ Variable Rate :

اگر نرخ سود سالانه متغیر و وابسته به دیگر انواع نرخ بهره بانكی باشد، به آن نرخ شناور یا متغیر میگویند. این نرخ معمولا از مجموع دو عدد دیگر یعنی نرخ پایهای بهره (كه قابل تغییر توسط مدیریت امور بانكی كشور است) و درصدی از همین عدد كه توسط موسسه مالی مربوطه تعیین میشود بهدست میآید.

بهروز نوعی پور

امیرحسین شمسزاده

امیرحسین شمسزاده

منبع : ماهنامه شبکه

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

ایران اسرائیل اصفهان ایران و اسرائیل حجاب گشت ارشاد حمله ایران به اسرائیل حسین امیرعبداللهیان استان اصفهان دولت وعده صادق جنگ ایران و اسرائیل

تهران سیل هواشناسی وزارت بهداشت شهرداری تهران قتل فضای مجازی سازمان هواشناسی زلزله سیلاب قوه قضاییه آموزش و پرورش

قیمت طلا قیمت دلار دلار قیمت خودرو خودرو بازار خودرو بانک مرکزی چین ایران خودرو حقوق بازنشستگان تورم قیمت سکه

سعدی سینمای ایران تئاتر تلویزیون فیلم شاعر سینما موسیقی سریال کتاب دفاع مقدس بازیگر

سازمان سنجش مغز

رژیم صهیونیستی عراق غزه فلسطین جنگ غزه امیرعبداللهیان سازمان ملل حماس اسراییل ترکیه شورای امنیت اتحادیه اروپا

فوتبال استقلال پرسپولیس شمس آذر قزوین تراکتور باشگاه استقلال صنعت نفت آبادان لیگ برتر لیگ برتر فوتبال ایران لیگ قهرمانان اروپا رئال مادرید بازی

سرطان فناوری اینترنت ناسا هوش مصنوعی گوگل سامسونگ تبلیغات تلگرام اپل

حمله قلبی قلب کلسترول چاقی فشار خون گیاهان دارویی