جمعه, ۳۱ فروردین, ۱۴۰۳ / 19 April, 2024

مجله ویستا

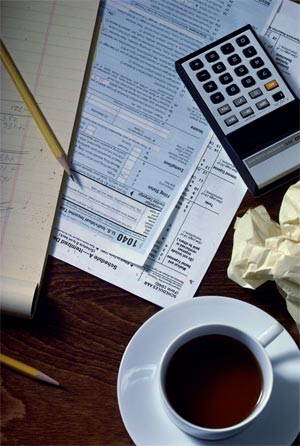

ویژگیهای قانون مالیاتهای مستقیم از دیدگاه صنعت

بازنگری اصولی در این قانون در ۳ اسفندماه ۱۳۶۶ به تصویب رسید و اصلاحات پیدرپی قانون موجود را پدید آورد. دلایلی كه میتوان در این امر به آن اشاره كرد عبارتند از:

الف: مالیات مبلغ یا وجهی است كه شهروندان بابت ادای وظیفه حاكمیتی به دولت، بعنوان نماینده ملت در اداره امور میپردازند.

ب: در بیشتر كشورهای دنیا، مالیات اصلیترین منبع تأمین درآمدهای دولت است، در حالی كه در ایران به دلیل وابستگی شدید دولت به درآمدهای نفتی، نقش مالیات تا به حال چندان برجسته نبودهاست. این موضوع تبعات اقتصادی و سیاسی مهمی در بر دارد. از آن جمله اینكه میزان پاسخگوئی دولت در حالی كه نفت مهمترین منبع تأمین درآمدهایش باشد در مقایسه با حالتی كه دولت بخش اعظم درآمدهایش را از مالیات (یعنی بخشی از درآمد شهروندان) تأمین كند، بسیار متفاوت است. بنابراین اصلاح نظام مالیاتی گام بلندی است در راستای اصلاح ساختار اقتصادی-سیاسی ایران.

ج: عمق و گستره تأثیر سیاستهای مالیاتی بسیار وسیع است. سیاستهای مالیاتی نه تنها در سطح كلان روی متغیرهائی همچون تولید ناخالص ملی، تورم و غیره مؤثرند، بلكه بر مجموعه فعالیتهای اقتصادی، توزیع درآمد، تخصیص منابع و همه شئون زندگی اقتصادی مردم یك كشور تأثیر میگذارد.

پس باید توجه داشت سیاستهای مالی و مالیاتی دولت در هدایت منابع به سوی تولید، افزایش اشتغال، افزایش سرمایهگذاری، كاهش تورم، توزیع عادلانه درآمد نقش عمدهای دارد، لذا باید قوانین

و مقررات مالیاتی به نحوی طراحی شود كه انگیزه لازم برای سرمایهگذاری فراهم شود و كارآفرینان و سرمایهگذاران تشویق گردند با استفاده از امكانات خود و پساندازهای جامعه به تولید روی آورند.

●ضرورت بازنگری قانون مالیاتهای مستقیم:

قانون مالیاتهای مستقیم كه سیاستهای مالی و مالیاتی دولت را در خود منعكس میكند، جایگاه ویژهای را در تأمین هدفهای فوق به خود اختصاص میدهد. امروزه گرایش كلی سیاستهای اقتصادی جهان، آن است كه مالیات بر تولید و صادرات معاف گردد و بجای آن مالیات بر مصرف و فروش اخذ شود، زیرا از طریق معافیتها و نرخهای ویژه برای بنگاههای صنعتی است كه میتوان صاحبان پساندازهای كوچك را به سوی فعالیتهای صنعتی و تولیدی سوق داد و با اعمال معافیت مالیاتی برای اندوختهها و سود تقسیم نشده، به منظور تقویت بنیه مالی واحدهای صنعتی، منابع موردنیاز بخش صنعت برای توسعه و گسترش را تأمین نمود و بدین وسیله از سوداگری و رواج بازارهای كاذب جلوگیری كرد.

قانون جدید مالیاتهای مستقیم كه از سال ۱۳۶۸ به اجراء درآمد، متأسفانه در انطباق با شرایط اقتصادی كشور، به ویژه شرایط خاتمه جنگ تحمیلی با عراق كه سازندگی و بازسازی را اقتضا میكرد، با كاستیها و نارسائیهائی روبرو بود. خاصه اینكه موانع و محدودیتهای بیشتری را برای بخش صنعت و تولید در مقایسه با قانون قبلی مالیاتهای مستقیم بوجود آوردهبود.

هرچند با اصلاحاتی كه در سال ۱۳۷۱ در اثر نیك اندیشی و دقتنظر مصلحتجویانه مسئولان اقتصادی كشور در قانون فوق به عمل آمد،تاحدی محدودیتها كاهش یافت اما بهرحال،برای رسیدن به یك قانون حمایتكننده بخش تولید، كوششی دیگر لازم بود تا راه برای توسعه صنعتی كشور هموارگردد و اقتصاد ما بتواند از طریق ورود فرآوردههای صنعتی كشور به بازارهای جهانی، تعادل لازم را در مبادلات و تجارت خارجی بدست آورد.

مطالعه نظام مالیاتی برخی از كشورهای پیشرفته نشان میدهد كه این كشورها نرخ مالیات اشخاص حقوقی را تا حد ممكن كاهش داده و از این طریق توانستهاند به گسترش و توسعه بنگاههای اقتصادی، كه در جهت توزیع درآمد در جامعه عامل مؤثری هستند، كمككنند و بعلاوه بر ظرفیتهای مالیاتی كه در اثر توسعه خدمات جنبی این بنگاهها بوجود میآید بیفزایند. این كشورها عمدتاً نرخ مالیاتی اشخاص حقوقی را ثابت و تناسبی كردهاند و برای جبران كاستیهای درآمد مالیاتی، به سیستم مالیات بر ارزش افزوده یا مالیات بر مصرف روی آوردهاند.

بهر صورت به نظر میرسید كه این قانون در جهت حمایت از صنعت و ایجاد زمینههای گسترش آن باید اصلاح گردد و لذا جهتگیریها و هدفهائی برای اصلاح این قانون مشخص و تعیین گردید كه عبارت بودند از:

▪تشویق سرمایهگذاری در بخش صنعت با اعمال تخفیفها و معافیتها و نرخهای ثابت و متناسب مالیاتی

▪ایجاد فرصت و امكان برای جذب سرمایههای پنهان در بخش صنعت از طریق انتشار سهام بینام توسط واحدهای صنعتی

▪تأمین نقدینگی برای واحدهای صنعتی از طریق:

-جلوگیری از تقسیم سود و ایجاد اندوخته

-انشار اوراق بهادار و معافیت مالیاتی آن

▪تعبیه تمهیداتی برای تشویق بنگاههای صنعتی برای توسعه فعالیتها و یا تأسیس واحدهای جدید و ایجاد اشتغال برای جمعیت جوان كشور

▪ساده كردن محاسبات مالیات اشخاص حقوقی

▪تشویق مردم به ایجاد شركتهای عام و عرضه سهام در بورس اوراق بهادار

▪توسعه صادرات صنعتی و اعطای معافیت به درآمدهای جنبی آن

▪رعایت موازین عادلانه برای حل اختلاف مالیاتی

▪ایجاد تسهیلات برای مدیریت صنعتی در اداره امور تولید و رفع برخی مضایق و محدودیتها

▪منطقی كردن نرخها و مقاطع مالیاتی با واقعیتهای اقتصادی كشور

با توجه به هدفهائی كه برشمردهشد قانون مالیاتهای مستقیم مجدداً مورد بررسی و بازنگری قرارگرفت و اصلاحاتی در مواد آن ایجاد شد و به صورت لایحه تقدیم مجلس گردید.

همچنین در زمان طرح لایحهای در مجلس، ابتدا چارچوبی تدوین گردید تا كلیات و جزئیات لایحه مزبور مورد ارزیابی قرار گیرد.

محورهای این چهارچوب عبارت بودند از:

▪كلیات نظام مالیاتی

▪هدفهائی كه از اصلاح نظام مالیاتی میتواند دنبال شود.

▪ابزارهای اصلاح نظام مالیاتی

▪هزینه- فایده به كارگیری هریك از ابزارها

اكنون با رعایت اختصار در مورد هریك از موارد چهارگانه فوق توضیح بیان میشود:

كلیات نظام مالیاتی

هر نظام مالیاتی سه جزء دارد:

-مالیات دهندگان (مؤدیان)

-سازمان مالیات

-گیرندگان (وزارت امور اقتصادی و دارائی- سازمان امور مالیاتی كشور)

-قانون مالیات

●قانون مالیات: رابطه بین مالیاتدهندگان و سازمان مالیاتگیرنده را تنظیم میكند. به عبارتی مشخص می كند:

-چه كسانی مالیات میدهند.

-بر چه چیزی مالیات میدهند.

-چه میزان مالیات میدهند.

-و در نهایت متخلفان چه میزان جریمه میدهند.

علاوه بر اینها، قانون مالیات، سازمان كلی مالیاتستانی را ترسیم میكند.

بنابراین اصلاحات كلی در نظام مالیاتی مستلزم توجه به فرهنگ مالیاتی، سازمان مالیاتی و قانون مالیات است.●اهداف بالقوه اصلاح نظام مالیاتی:

افزودن بر توان رشد اقتصاد ملی

وصول مبالغ بیشتر مالیاتی

سهولت مالیاتستانی

برقراری عدالت بیشتر بین بخشهای اقتصادی

برقراری عدالت بیشتر بین گروههای درآمدی

نزدیكترشدن به معیارهای متعارف جهانی و آمادگی برای برقراری پیوند بیشتر با اقتصادجهانی

نكته بسیار مهم در مورد هدفهای فوق است كه:

دسترسی همزمان به همه این اهداف كمابیش غیرممكن است بنابراین باید اهداف مهمترگزینش شود.

برخی از این اهداف میتواند مانع تحقق هدف دیگر شوند، بنابراین باید اهداف متناقض مشخص میشوند.

ابزارهای اصلاح نظام مالیاتی:

-اصلاح قانون مالیات با تأكید بر اصلاح پایهها ( منابع) مالیاتی و نرخها استوار است.

-اصلاح سازمان مالیاتستانی شامل اصلاح ساختاری و تغییرات كیفی است.

-اصلاح فرهنگ مالیاتی با توجه به روحیات فردی- اجتماعی مالیاتدهندگان،

- موضع شهروندان نسبت به دولت و میزان مشروعیتی كه برای سیاستهای دولتی قائل هستند،

هزینه فایده هریك از ابزارها:

هر تغییری در نظام مالیاتی دو اثر توزیعی و تخصیصی بر جای میگذارد. به طور كلی باید گفت به لحاظ نظری هرنوع مالیات تأثیر منفی بر تخصیص منابع میگذارد. بنابراین مسئله این است كه تأثیرات منفی مالیاتستانی بر تخصیص منابع به حداقل برسد.(كاهش ضرر)

اصول حاكم بر اصلاحیه قانون مالیاتهای مستقیم:

از طریق: این تغییر نگاه به قانون متضمن تغییرات اساسی در شیوههای عملیاتی است. این دیدگاه زمینهساز بستری خواهدبود كه مردم جامعه با اشتیاق و انگیزه وارد سرمایهگذاری مولد بشنوند و دولت مالیات عادلانه را از درآمد ناشی از فعالیتهای اقتصادی آنها اخذ نماید. این نگاه سازمان و نظام مالیاتی كشور را بر آن میدارد كه بر حمایت از تولید و سرمایهگذاری در بخش تولید را اساس كار خود قرار داده و رابطه احترامآمیزی با سرمایهگذاران و مالیات دهندگان برقرار نماید.

انگیزه لازم را از طریق تعدیلنرخهای مالیاتی برای بكار انداختن سرمایههای مردمی در سرمایهگذاریهای مولد (كالا و خدمات) فراهم نماید.

از طریق: در قانون قبل نرخهای مالیات بر شركتها و اشخاص حقیقی(شامل صاحبان مشاغل و حقوقبگیران) براساس نرخهای مندرج در ماده ۱۳۱ كه نرخ متوسط آن بالغ بر بیش از ۵۰% (در مورد شركتها بالغ بر حدود ۶۴%) بود دریافت میشد. در حالیكه در قانون جاری از طریق تعیین یك نرخ ثابت عادلانه (زیر ۳۰%) در مورد كلیه اشخاص حقوقی (اعم از شركتهای دولتی و غیردولتی) و كاهش دادن نرخهای ماده ۱۳۱ در خصوص مشاغل و حقوقبگیران از ۵۴% به حداكثر ۳۵% و ملحوظ داشتن بخشودگیهای مناسب مالیاتی برای حقوق بگیران و سایر اشخاص حقیقی، این اصل باید تحقق یابد.

بستر لازم را برای تجمیع سرمایههای اندك مردمی در سرمایهگذاریهای مولد فراهم نموده و منجر به توسعه مشاركتهای مردمی در فعالیتهای اقتصادی گردد.

از طریق:

الف- ایجاد امتیاز لازم برای سود سرمایهگذاران در شركتهای سهامی عام پذیرفتهشده در بورس اوراق بهادار بصورت بخشودگی ۱۰% از كل مالیات متعلقه بر شركتها.

ب- از طریق معافیت قایلشدن برای سود ناشی از افزایش ارزش سهام شركتهای پذیرفتهشده در بورس اوراق بهادار (صرف سهام) كه امكان صدور و عرضه سهام را به قیمت بیش از مبلغ اسمی آن و تأمین مالی برای شركتها از این طریق را فراهم میآورد. (مالیات نیم درصد)

۴-زمینه را برای سرمایه گذاری در مناطق كمتر توسعه یافته فراهم نموده و اشتیاق لازم را برای سرمایه گذاری جهت ایجاد واحدهای تولیدی صنفی و مصرفی در آن مناطق فراهم نماید.

از طریق: بخشودگی به میزان ۱۰۰ % و به مدت ده سال مالیات متعلقه برای فعالیتهای تولیدی و صنعتی كه در مناطق كمتر توسعه سرمایه گذاری و به مورد اجرا گذارده میشوند این مناطق در ابتدای هر برنامه توسط دولت تعیین خواهدشد.

۵- رفع تبعیض در اخذ مالیات از بنگاههای اقتصادی دارای فعالیتهای مشابه و ایجاد زمینه رقابت سالم بین آنها.

ازطریق: حذف معافیتهای مربوط به اشخاص، شركتها و نهادها ونیز برقراری شرایط و ضوابط یكسان برای شركتهای دولتی و غیر دولتی

۶- روشهای محاسباتی را تسهیل و ضمن كاهش دیوانسالاری، مودیان مالیاتی رابه ارائه صورتهای مالی شفاف، دقیق و صحیح تشویق نموده و اعتماد عمومی را به نظام مالیاتی كشور ارتقا بخشد.

از طریق:

الف) برقراری نرخ ثابت برای اشخاص حقوقی و كاهش طبقات نرخهای مالیاتی برای مشاغل و اشخاص حقیقی از ۹ طبقه به چهار طبقه كه تسهیل در محاسبات مالیاتی را بدنبال خواهد داشت.

ب) همچنین تغییر در روشهای عملیاتی برای شناسائی مودیان و تشخیص درآمد مشمول مالیات آنها از طریق رسیدگی و برپایه اصول و استانداردهای پذیرفته شده حسابداری.

۷- ازبین بردن زمینه اتخاذ تصمیمات فردی و سلیقهای و ایجاد دستگاهی مسئول و پاسخگو در مقابل مودیان.

از طریق: حذف و اصلاح موارد مربوط به ساختار تشكیلاتی و روشهای عملیاتی در قانون مالیاتهای فعلی و واگذار نمودن كلیه مسئولیتها و اختیارات فردی به سازمان امور مالیاتی كشور كه منجر به پاسخگوئی سازمان در مقابل مؤدیان گردد. شایان ذكر است كه ساختار و روشهای عملیاتی به عنوان ابزارهای مهمی كه در اختیار مدیریت به منظور پیشبرد مقاصد سازمان است میبایست متناسب با شرایط و مقتضیات و امكانات و تكنولوژی در اختیار و با توجه به تغییرات و تحولات شرایط محیطی طراحی و استقرار یابد و منظور نمودن آنها در قانون این قدرت مانوررا از مدیریت سلب نموده است.

۸- حمایت از فعالان اقتصادی كه قالب شخصیت حقوقی را انتخاب میكنند.

ازطریق: برقراری نرخ ثابت و عادلانه (زیر۳۰%) برای اشخاص حقوقی و برقراری نرخهای تصادعدی تا سقف ۳۵% برای اشخاص حقیقی.

۹- افزایش معافیتهای مالیاتی پایهای اشخاص حقیقی با رعایت حداقل معیشت و تعدیل آن بطور مستمر با توجه به تغییر و تحولات اقتصادی كشور.

از طریق:برقراری بخشودگی مالیاتی مودیان برای كلیه منابع مالیات بردرآمد اشخاص حقیقی(مشاغل- حقوق و املاك) در خط فقر برآورد شود ( در حال حاضر معادل ۱،۳۰۰،۰۰۰ ریال ماهانه ) ضمنملحوظ داشتن اینكه حسب تصمیم دولت، هر ساله نسبت به افزایش حد نصابهای تعیین شده اقدام گردد.

۱۰- نظام مالیاتی با استفاده از خدمات تخصصی و حرفهای جامعه حسابداران رسمی موجبات ار تقاء كیفیت تشخیص درآمد مشمول مالیات را فراهم نماید.

از طریق: پیش بینی زمینههای قانونی برای ارجاع كار رسیدگی و تشخیص درآمدهای مشمول و تعیین مالیاتهای متعلقه توسط حسابداران عضو جامعه حسابداران رسمی جمهوری اسلامی ایران كه این امر موجب شناسائی درآمدها وتعیین هزینهها شده و در نتیجه محاسبات سود وزیان مؤدی را بر پایه اصول و موازین و استانداردهای حرفهای استوار نموده و از این طریق ضمن اطمینان بخشی به مؤدیان در محاسبات متعلق به آنان زمینه استفاده و بهره برداری موثر از صورتهای مالی را برای مؤدیان و سایر ذینفعان فراهم نموده و مآلاً منجر به ارتقاء كیفیت مدیریت در بنگاههای اقتصادی میشود.

۱۱- گسترش خوداظهاری ازطریق الزامات قانونی برای نگاهداری و ارائه اسناد و مدارك مثبته كافی با هدف شفاف سازی و تسهیل احراز درآمد واقعی مشمول مالیات مودیان و ایجاد ساز و كارهای لازم بمنظور جلوگیری از تخلفات مالیاتی.

بدین منظور كلیه مودیان مالیاتی موظف به نگهداری و ثبت نتایج فعالیتهای خود حسب مورد در دفاتر قانونی ویا بر اساس فرم ها و دستورالعملهای مربوط خواهند بود. این دستورالعملها توسط سازمان امور مالیاتی به تناسب مقتضیات كاری مؤدیان تنظیم و به آنها ابلاغ خواهدشد. در عین حال بمنظور جلوگیری از تخلفات مالیاتی واحترام گذاری به مؤدیان كه به تكالیف قانونی خود عمل نمینمایند از یكطرف و حفظ جامعه از طرف دیگر، نسبت به ایجاد ضمانتهای اجرائی لازم از طریق برقراری جرائم مالیاتی ومجازاتهای موثر و مناسب ( جریمه ۱۰۰% مالیات متعلق و اصلاح ماده ۲۰۱ قانون فعلی در خصوص محكومیت به حبس از ۳ ماه تا دوسال) اقدام گردیده است.

●●جمع بندی:

در ماده (۱۰۵) قانون با توجه به اصلاحات اعمال شده ، نرخ مشمول درآمد مالیاتی به ۲۵% كاهش یافت كه این از محاسن قانون اصلاح شده میباشد.

در ماده (۱۳۲) قبلی میزان معافیت مالیاتی برحسب گروه كالائی تعیین گردیده بود و با توجه به قرار داشتن نام كالادر لیست های تعیین شده، مشمول معافیت اولویت اول به میزان ۸ سال اولویت دوم به میزان ۶ سال و مابقی به میزان ۴ سال مشخص شده بود.

در قانون جدید دونوع معافیت مالیاتی در ماده فوق گنجانده شده است قرار گرفتن واحد در مناطق كمتر توسعه یافته به میزان۱۰۰درصد و به مدت ۱۰سال مشمول معافیت مالیاتی خواهد بود و در سایر مناطق به مدت ۴ سال و به میزان ۸۰درصد از میزان نرخ مشمول درآمدی موضوع ماده (۱۰۵) برخوردار میگردد.

تبصره های آمده در ماده فوق موجب شد كه وزارت صنایع و معادن نتواند فهرست مناطق كمتر توسعه یافته صنعتی را منظور نماید و فهرست مناطقی مد نظر قرار گرفت كه قبلاً از سوی سازمان مدیریت و برنامهریزی كشور به عنوان مناطق كمتر توسعه یافته تعیین شده بودند.

ضمناً با توجه به مطرح شدن شعاع ۱۲۰كیلومتری تهران و۵۰كیلومتری اصفهان و ۳۰ كیلومتری مراكز استانها وشهرهای با بیش از ۳۰۰ هزار نفر جمعیت كه شامل معافیت نمی شوند مشكلات دیگری را برای صنایع رقم زد بطوری كه میتوان گفت تبصره (۲) این ماده، با روح حاكم برماده

(۱۳۲) در منافات میباشد و در اصلاح بعدی باید پیشنهاد نمود كه تبصره فوق اززیر بخش مادهٔ قانونی مورد اشاره حذف گردد.

- اخذ مجوزهای تأسیس قبل از اصلاح قانون فوق بر اساس اولویت كالاییكه پس از اتمام كارهای ساختمانی، نصب ماشینآلات و راه اندازی آزمایشی واحد موفق به اخذ پروانه بعد از سال ۸۱ خواهدشد؛ یعنی اینكه واحدی كه با توجه به قانون قبلی درخصوص معافیت مالیاتی كالائی مطالعه كرده و براساس آن راه اندازی شده است، ناگهان متوجه میشود كه با قرار گرفتن در مناطقی كه فاقد معافیت است در شروع كار نمی تواند از معافیتهای قانونی بهره مند گردد.

در این خصوص اصلاحیهای تهیه و تقدیم دولت شد تا با این نوع واحدهای كمافی السابق بر اساس اولویت كالائی رفتار شود .

- تقسیم كشوری در این قانون متاسفانه ملاك عمل قرار نگرفته و به فواصل جغرافیایی بدون توجه و تقسیمات كشوری اشاره شده است كه باعث حذف بسیاری از مناطق محروم مستقر در شعاعهای اشارهشده میشود .

- تعیین مناطق كمتر توسعه یافته درشروع هر برنامه برای واحدهائی كه در این مناطق جواز تأسیس میگیرند و ممكناست در زمان بهرهبرداری،منطقه با توجه به شرایطی، از حالت كمتر توسعهیافته خارجگردد و واحد در شروع فعالیت نتواند از معافیت مورد بحث استفادهنماید.این مسئله نیز نیاز به بررسی و ارائه اصلاحیه قانونی در این زمینه دارد.

- درماده ۱۳۸ قانون قبلی میزان ۱۰۰% معافیت مالیاتی موضوع ماده (۱۰۵) قانون برای واحدهائی كه طرح توسعه دارند و مجوز را از وزارتخانههای ذیربط اخذ كردهاند منظورشدهبود حال آنكه در قانون جدید معافیت فوقالذكر به ۵۰% تقلیل یافتهاست.

تهیه و تنظیم: فرشته جراحی

منبع : مرکز اطلاع رسانی صنایع و معادن ایران

همچنین مشاهده کنید

نمایندگی زیمنس ایران فروش PLC S71200/300/400/1500 | درایو …

دریافت خدمات پرستاری در منزل

pameranian.com

پیچ و مهره پارس سهند

خرید میز و صندلی اداری

خرید بلیط هواپیما

گیت کنترل تردد

اسرائیل ایران حمله ایران به اسرائیل گشت ارشاد ایران و اسرائیل سفر استانی ارتش جمهوری اسلامی ایران دولت دولت سیزدهم وعده صادق جنگ جنگ ایران و اسرائیل

سیل زلزله قتل قوه قضاییه هواشناسی تهران سیلاب شهرداری تهران آموزش و پرورش پلیس سلامت سازمان هواشناسی

بانک مرکزی خودرو مالیات قیمت خودرو قیمت دلار قیمت طلا بازار خودرو ایران خودرو حقوق بازنشستگان بورس قیمت سکه دلار

تلویزیون احسان علیخانی شبکه نمایش خانگی سینمای ایران کتاب دفاع مقدس سریال تئاتر موسیقی

دانشگاه تهران دانشگاه آزاد اسلامی

رژیم صهیونیستی فلسطین حسین امیرعبداللهیان عملیات وعده صادق آمریکا جنگ غزه روسیه چین سازمان ملل اسراییل حماس حزب الله لبنان

پرسپولیس فوتبال صنعت نفت آبادان استقلال لیگ قهرمانان اروپا رئال مادرید بارسلونا بازی لیگ برتر کشتی فرنگی تراکتور سپاهان

هوش مصنوعی سامسونگ تلگرام اپل وزیر ارتباطات ایلان ماسک ناسا عیسی زارع پور

چاقی پیاده روی درمان و آموزش پزشکی دیابت سلامت روان